In Italia 86 mila imprese artigiane della meccanica, che rappresentano il 51,6% delle 167 mila imprese del comparto, stanno subendo gli effetti di un mix velenoso per il settore i cui ingredienti sono la mancata ripresa del commercio internazionale, una stretta monetaria che riduce gli investimenti, la recessione della Germania, primo mercato delle esportazioni italiane e la caduta libera della produzione automobilistica, su cui pesano le incertezze della transizione verso la mobilità elettrica richiesta del Green deal europeo, e che colpisce un ampio indotto presidiato da imprese della meccanica. Questa miscela di fattori recessivi mette a dura prova la resilienza di un comparto chiave del made in Italy in cui lavorano nelle micro e piccole imprese 738 mila occupati, di cui 289 mila nelle imprese artigiane. L’analisi settoriale è proposta nella Nota dell’Ufficio Studi pubblicata oggi ‘Crisi della Meccanica e dell’Automotive: una analisi delle ultime tendenze congiunturali’ predisposta in collaborazione con Osservatorio MPI Confartigianato Emilia-Romagna.

Nel corso dell’estate si acuiscono le incertezze per le imprese della meccanica – già delineate nella nostra ultima analisi condotta a luglio – con una accentuazione del calo della produzione e delle esportazioni. In autunno si assiste ad un peggioramento delle attese sugli ordini e delle previsioni di assunzione da parte delle imprese.

Nei primi nove mesi del 2024 la produzione manifatturiera scende del 3,4%, con cali più pesanti e più ampi della media per i settori della meccanica rappresentati da mezzi trasporto (-9,2%), macchinari e impianti (-4,2%) e metallurgia e metalli (-3,7%).

Pesa il forte peggioramento congiunturale dell’automotive, con la produzione di autoveicoli che nei primi nove mesi del 2024 si riduce del 25,5%. Il 2024 è il terzo anno peggiore del secolo per l’attività di produzione di auto dopo il 2009 (calo del 28,9% nei primi nove mesi dell’anno, a seguito della crisi dei mutui subprime) e il 2020 (cedimento del 28,9% a seguito della pandemia da Covid 19). Rimane elevata l’incertezza della domanda di veicoli elettrici: per raggiungere l’obiettivo al 2030 del Piano Nazionale integrato Energia e Clima (PNIEC), servirebbero 49 mila auto elettriche in più al mese, ma secondo i dati Unrae nei primi dieci mesi del 2024 se ne sono immatricolate poco più di 5 mila al mese. La fase recessiva dell’auto colpisce un ampio indotto, su cui dominano i settori della meccanica: i prodotti in metallo determinano il 9,3% del valore aggiunto della filiera dei mezzi di trasporto su gomme, i macchinari il 6,9% e la metallurgia il 4,2%.

“Per accompagnare la trasformazione tecnologica e produttiva del comparto automotive – sottolinea il Presidente di Confartigianato Marco Granelli – sono necessari: sostegni agli investimenti, sviluppo delle competenze, sviluppo infrastrutturale, avvio di strumenti di sostegno in grado di rendere coerente la spinta alla transizione tanto nell’offerta quanto nella domanda. Il taglio delle risorse al Fondo automotive nella legge di Bilancio non va in questa direzione. E’ una scelta che va corretta in sede parlamentare per non compromettere la competitività della filiera automobilistica italiana, già duramente provata dalla concorrenza estera”.

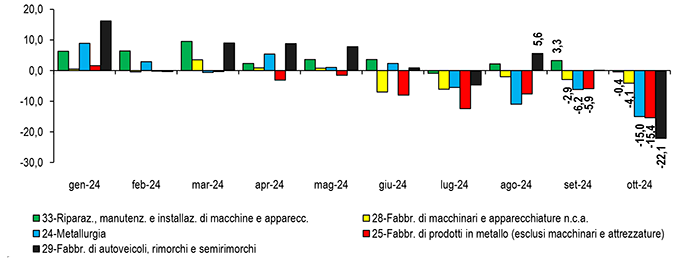

Ad ottobre 2024 cedono ulteriormente le attese sugli ordini per i settori della meccanica, che presentano diffusi saldi negativi e in peggioramento rispetto a settembre.

Sul calo della produzione di macchinari contribuisce una stretta monetaria che tra giugno 2022 e settembre 2024 ha aumentato di 337 punti base il costo del credito alle imprese. Al crescere del costo del denaro cede la domanda di investimenti in macchinari che nel primo semestre del 2024 scende del 4,6% su base annua, con una intensità più che doppia rispetto al calo dell’1,9% della media Ue a 27. Come era stato segnalato da Confartigianato in estate, sul basso profilo degli investimenti in macchinari pesa ‘l’effetto burocrazia’ per Transizione 5.0, rappresentato da un eccessivo carico di adempimenti imposto alle imprese per accedere agli incentivi che ne frena l’utilizzo.

Al ritardo nella ripresa del commercio internazionale consegue un calo del 4,5% delle esportazioni della meccanica, più severo rispetto al -0,5% della media della manifattura. In particolare, il conclamato secondo anno di recessione in Germania determina una caduta della domanda del maggiore mercato del made in Italy. Nei primi otto mesi del 2024 la flessione dell’export verso la Germania dei prodotti della meccanica e dell’automotive arriva al -12,3%, più del doppio rispetto al -5,6% del totale delle esportazioni totali nel paese e su cui influisce la riduzione di oltre un quarto (-27,3%) delle esportazioni di autoveicoli sul mercato tedesco.

Il difficile ciclo congiunturale di moda e meccanica determina una forte diminuzione delle previsioni di assunzione che nel trimestre novembre 2024-gennaio 2025 scendono del 19,3% su base annua rispetto lo stesso periodo del 2023 – pari a 25 mila entrate in meno nel trimestre – e con una intensità quasi doppia rispetto al -9,9% della media della manifattura. In parallelo cresce l’utilizzo degli ammortizzatori sociali: nella Nota dell’Ufficio Studi viene proposta una analisi sull’aumento del ricorso alle integrazioni salariali nelle imprese artigiane della meccanica.

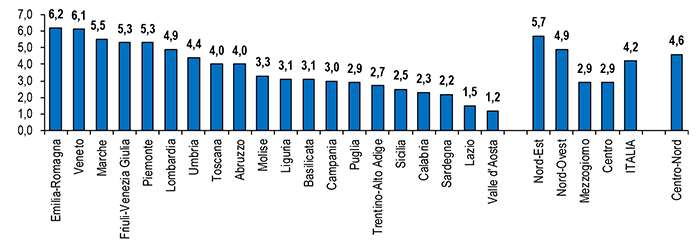

L’esposizione alla crisi della meccanica dei territori – Gli occupati nelle micro e piccole imprese (MPI) della meccanica rappresentano il 4,2% dell’occupazione delle imprese italiane. L’impatto del ciclo sfavorevole del settore può essere più intenso nei territori con una maggiore specializzazione nella produzione meccanica realizzata dalla MPI. In chiave regionale, si osserva un peso dell’occupazione del sistema di piccola impresa della meccanica più elevato della media in Emilia-Romagna con 6,2%, Veneto con 6,1%, Marche con 5,5%, Friuli-Venezia Giulia con 5,3%, Piemonte con 5,3%, Lombardia con 4,9% e Umbria con 4,4%.

I dati sulle imprese e addetti della meccanica per regione provincia sono proposti nell’Appendice statistica al Rapporto Meccanica 2024 mentre una analisi della domanda di energia del settore è contenuta nell’analisi dell’Ufficio Studi pubblicata ieri su QE-Quotidiano energia.

Attese sugli ordini nei comparti di riferimento della Meccanica nel 2024

Gennaio 2024-ottobre 2024. Saldo tra % risposte “aumento” e quelle “diminuzione” – Elaborazione Ufficio Studi Confartigianato su dati Istat

Peso degli addetti in MPI della Meccanica con meno di 50 addetti su addetti del totale economia per regione

Anno 2021. % addetti in MPI attive. Ateco 2007: 24, 25, 28, 29 e 33 – Elaborazione Ufficio Studi Confartigianato su dati Istat