I diritti di proprietà intellettuale spesso vengono trattati solo come diritti legali; invece, possono rappresentare una grande risorsa strategica per le aziende anche nell’incremento dei programmi per gli investimenti futuri. Infatti, la valutazione attraverso il numero di brevetti nel portafoglio dell’azienda non stima con esattezza il valore della proprietà intellettuale. Inoltre, i beni immateriali sono difficili da valutare, nonostante il ruolo critico che rivestono, a causa della forte volatilità e all’alto rischio associato a investimenti in questo ambito.

Quanto vale un brevetto? La risposta a questa domanda ha portato a cause legali di milioni di dollari, ma anche a lunghe negoziazioni sul valore delle royalties dovute e all’abbandono prematuro delle domande di brevetto. Inoltre, dato che gli intangibili costituiscono la maggior parte del valore di un’azienda nell’economia moderna, è fondamentale che questi beni vengano gestiti in linea con le strategie aziendali, ma anche utilizzando indicatori tracciabili come i KPI.

Gli investimenti in proprietà intellettuale consentono di diversificare i ricavi di un’azienda, allargando le opportunità di crescita, penetrando mercati non necessariamente legati al core business e, di conseguenza, aumentando i ricavi. La valutazione degli investimenti deve considerare sia i benefici fiscali sia i costi: diretti (investimenti in R&S interni) e indiretti. Un indicatore che sintetizza il trade off costi-benefici è il ROI, Return on Investment. La sfida nell’applicazione di questo strumento nel contesto della proprietà intellettuale riguarda la determinazione della stessa nella misura in cui il beneficio dei brevetti si può caratterizzare in diversi modi. Infatti i brevetti, oltre ad espletare la funzione di tutela legale e offrire un vantaggio competitivo sulla concorrenza, consentono alle aziende di trarre benefici anche da quei brevetti non allineati con l’attività produttiva. In tal senso, tra i benefici più significativi degli investimenti in proprietà intellettuale, rientrano: il prestigio tecnico che un’azienda può mostrare tramite il suo portafoglio brevettuale innovativo e tutte quelle forme di tutela che possono dissuadere i concorrenti dal brevettare nello stesso ambito.

Ma cosa ci si aspetta dall’investimento in un brevetto? In base al rapporto del 2020 di Cipher relativo all’ottimizzazione dei portafogli brevettuali, il 62% delle aziende americane considerava l’aspetto difensivo come l’obiettivo principale di un investimento in brevetti; il 16% attribuiva valore agli aspetti reputazionali; il 12% alla monetizzazione; il 7% alle potenziali collaborazioni e il 3% alle opportunità di investimento.

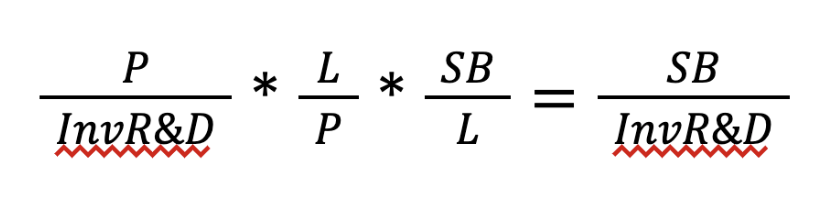

Si potrebbe aggiungere che la protezione delle innovazioni non è l’unica funzione del portafoglio brevettuale, il quale può, in aggiunta, aiutare a generare delle royalties grazie al licensing-out (anche in settori diversi dal core business) o garantire posizioni di monopolio sul proprio mercato di riferimento. Queste strategie però devono essere in linea con la visione aziendale e tener conto del fatturato complessivo prima di programmare grandi investimenti nella R&S. Relativamente a quest’ultimo punto, lo studio di Abramo del 2007 ha elaborato una formula secondo cui l’efficacia di un sistema di ricerca nel garantire la competitività dell’industria nazionale e lo sviluppo socioeconomico corrisponde a:

Dove P rappresenta il numero di brevetti e simili generati dall’investimento in R&S, InvR&D; L è il numero di brevetti concessi in licenza; e SB rappresenta i benefici sociali (benefici per i clienti, investimenti netti nella produzione e nuovi posti di lavoro, ecc.) indotti dall’exploit dei brevetti da parte dell’industria.

La letteratura americana sulle politiche economiche per l’innovazione contempla diversi studi relativi al trasferimento tecnologico.

Il primo, condotto da Estep et al. (2021), utilizza il modello decisionale gerarchico (HDM) per analizzare gli attributi di successo del trasferimento tecnologico e sviluppare un punteggio dello stesso. La metodologia d’analisi sfrutta le curve di desiderabilità, ovvero curve che identificano il grado di “desiderabilità” di una metrica per un decisore, col fine di identificare il grado di “desiderabilità”.

Il secondo (Lee et al., 2022) fornisce percentuali dettagliate del budget distribuito in modo ottimale alle aziende in base alla loro tolleranza al rischio in una determinata condizione di mercato.

Il terzo studio, il modello econometrico di Ariel Pakes, stabilisce gli impatti dei brevetti sul tasso di rendimento del mercato azionario, i quali, a loro volta, causano cambiamenti nel valore del programma di R&S di un’azienda.

In ultimo, studi come quelli di Chan et al. o Richardson et al., adottano posizioni più difensive, considerando anche parametri come la mitigazione del rischio di potenziali procedure legali associate ad infringement o enforcement dei brevetti.

Secondo quest’ultimo, gli investimenti brevettuali dovrebbero oscillare tra il 35% e 100% del costo massimo del portafoglio, suggerendo inoltre altri metodi (come i diritti di proprietà intellettuale, le opposizioni, i procedimenti legali e il lobbismo) per ridurre ulteriormente il rischio residuo. Secondo questo filone teorico, si stima che per un programma di sviluppo dei brevetti il ROI sia pari al 10%. In generale, gli studi legati al trasferimento tecnologico nel contesto del mercato americano tendono ad oscillare, a seconda dei parametri applicati, tra l’8% e il 17,5%, stimando una media del ROI pari al 15%.

Tuttavia, è bene considerare che questi calcoli devono essere estrapolati e adattati a un contesto diverso, quello europeo, dove questi tipi di quantificazioni potrebbero portare notevoli benefici a tutto il settore, nonostante le molte differenze politiche e socioeconomiche. Due esempi su tutti: La Francia in 10 anni ha investito 77 miliardi (PIA – Programme d’investissements d’avenir) e ha creato un sistema di Trasferimento Tecnologico con una struttura Paese composta da 13 società (SATT – Société d’Accélération du Transfert de Technologies), investendo sulla formazione di 650 esperti, e, soprattutto, implementando diversi processi per accelerare lo sviluppo. Questa strategia ha permesso negli ultimi anni la creazione di ben 672 spin off della ricerca con un ritorno in 10 anni di oltre €1 miliardo. Diversamente, uno studio Altems del 2021 relativo all’Italia, ha quantificato un effetto di leva pari a 2,77 in termini di benefici per il Servizio Sanitario Nazionale, risultato degli investimenti diretti nella ricerca clinica. Per ogni €1 investito dalle aziende negli studi clinici sono stati generati €1,77 di risparmi aggiuntivi per il SSN.

Foto di Wallace Chuck: https://www.pexels.com/it-it/foto/arte-videocamera-scrivania-settore-4172286/

Tecnology Transfer Analyst di Quantum Leap