La fine dei prestiti di emergenza garantiti si avvicina a passi da gigante: già nel mese di aprile nonostante la recente proroga a metà anno, sono previsti aggiustamenti per tornare all’operatività normale. Ed è davvero tempo di pensare al dopo, a questa normalità. Aver finanziato le imprese costrette al lockdown o comunque colpite da una riduzione anche consistente del fatturato è stato senza dubbio necessario, ma si può supporre che i finanziamenti erogati con la logica dell’emergenza non siano stati fatti sempre con la dovuta attenzione per il rischio, e che la garanzia al 100% sui prestiti fino a 25mila euro, ma anche quella del 90% su importi superiori, abbia consentito alle banche di fare valutazioni di rischio più veloci ma meno approfondite.

Il problema che ne deriva è che una parte non irrilevante di questi prestiti non sarà restituita. Secondo alcune stime realizzate per diversi mercati europei (ad es. qui e qui), si tratta di una quota variabile tra il 7% e il 20% dell’erogato complessivo (anche se, fortunatamente, le stime sui prestiti italiani si posizionano nella parte bassa della forchetta) e si tratta di un costo a carico dei contribuenti, proprio perché la banca si avvale della garanzia del Fondo Centrale di Garanzia che fa capo al MISE.

Il costo dei prestiti garantiti? Ricade sulla collettività

In Italia, dai dati ufficiali, i prestiti garantiti dal Mediocredito Centrale sono ammontati nel periodo dal 17 marzo 2020 al 14 dicembre 2021 a 216,5 miliardi di euro a cui vanno aggiunti i 30,8 miliardi di euro dei prestiti garantiti nell’ambito di “Garanzia Italia” di Sace.

Da aprile 2020 a fine 2021 dunque lo Stato ha garantito oltre 246 miliardi di prestiti (su un ammontare totale di prestiti alle imprese di circa 660 miliardi in essere a novembre 2021 secondo Bankitalia), rimborsabili a sei anni (ora allungati a otto anni), con un periodo di ammortamento di 24 mesi. Insomma, dal 2023, con l’effetto della norma a regime, l’ipotesi è che ogni anno le imprese debbano rimborsare in media 40 miliardi.

Inoltre, c’è un altro rischio che i crediti garantiti non annullano: quello di fallimento. Le analisi condotte dal Centro studi di Unimpresa indicano che per quasi 700.000 aziende italiane c’è il rischio insolvenza, con un crac, in prospettiva, da oltre 27 miliardi di euro.

Il fronte delle banche (che puntano tutto sul rinnovo delle garanzie)

Ma non è tutta la storia. Dall’altro lato ci sono le banche, che sono obbligate dalle regole di Basilea a valutare e rivalutare il portafoglio dei propri prestiti sulla base della probabilità di incasso. E dunque hanno approfittato della possibilità offerta dai decreti emanati dal Governo per garantire di fatto anche le vecchie operazioni: sono stati chiusi i vecchi prestiti ed erogati di nuovi coperti da garanzia. Insomma, le banche vessate da una continua e progressiva riduzione della redditività, stanno facendo affidamento praticamente in toto sul Fondo Centrale di Garanzia che consente di loro di abbassare il rischio e con esso il capitale prudenziale, e contano sul rinnovo della dotazione finanziaria del Fondo Centrale.

Il futuro delle imprese, tra le garanzie in riduzione e le rate di pagare

I criteri di ammissione alle garanzie del fondo saranno tuttavia via via sempre meno generosi: la garanzia si abbasserà al 70-60% del valore del prestito e sarà destinata a una platea di imprese molto inferiore. D’altro canto si può già notare come i finanziamenti senza garanzia e appealing, come i prestiti green, siano appannaggio solo delle imprese molto solide. Dunque, nel 2022 assisteremo a una ulteriore polarizzazione del credito bancario, con le imprese che vanno bene che avranno accesso a questi finanziamenti meno costosi e più allettanti, e quelle più fragili che non potranno prescindere da altre garanzie per ottenere nuovo credito. Possiamo facilmente prevedere che una parte delle aziende che dal 2022-23 dovranno restituire i prestiti ottenuti con le garanzie possano avere un problema di cassa, perché l’accesso al credito non sarà più facile come nel biennio precedente. E sarà necessario trovare alternative. Vediamo come.

Il credito a breve termine è la chiave

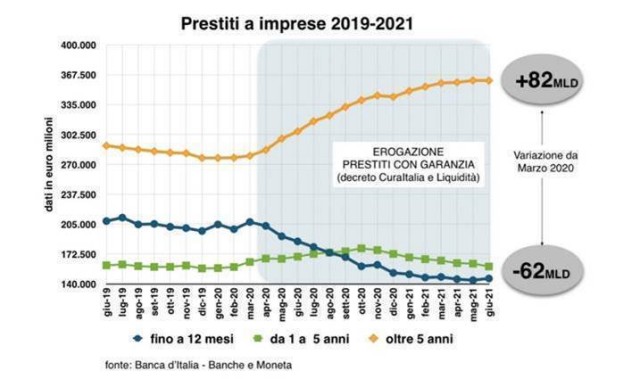

Secondo le statistiche di Banca d’Italia nel corso del biennio pandemico è accaduto un fenomeno anomalo: uno spostamento del credito da breve (fino a 12 mesi) a lungo termine (oltre 5 anni). Quindi oggi ci sono 80 miliardi in più di prestiti alle imprese che devono essere rimborsati a rate oltre i 5 anni e 62 miliardi di finanziamenti a breve in meno.

In qualche modo i prestiti a lungo termine, poiché garantiti, sono stati usati per sostituire quelli a breve. La garanzia, infatti, è stata applicata solo su prestiti a lungo termine e inizialmente ha escluso tutte le forme di anticipo fatture salvo poi tardivamente estendere alle sole operazioni di factoring pro-solvendo (quelle in cui il cedente deve garantire che il debitore eseguirà la prestazione dovuta, dunque in cui il rischio di mancato pagamento della fattura resta a carico di chi la cede). Le operazioni pro-soluto, che sono quelle (tipiche dell’invoice trading) con cui il cedente cede oltre alla fattura anche il rischio di mancato pagamento, sono state escluse tout court. La ragione di questa scelta? Probabilmente il fatto che le formule pro-soluto sono in genere invise alle grandi imprese.

Ma è proprio lo strumento che invece può funzionare da questo momento in poi. Per le imprese che crescono e fatturano nelle rispettive filiere (seppur ancora fragili finanziariamente e dunque per questo con difficoltà di accesso ai finanziamenti bancari) proprio le fatture rappresentano la freccia residua nella loro faretra. Le nuove fatture che stanno emettendo vista la ripresa dei business possono essere cedute a investitori interessati e sostituire i rimborsi delle rate con il credito commerciale che si genera dall’operazione.

La dinamica che ha fatto sì che il debito a breve fosse sostituto da debito a lungo termine non è sana, in quanto le tempistiche di restituzione assecondano bisogni diversi. Nel prossimo futuro sarà necessario riequilibrare il debito delle imprese aumentando il ricorso a forme di finanziamento a breve termine, come lo smobilizzo e l’anticipo fatture, che per le imprese presenta il vantaggio di non appesantire la posizione debitoria (se pro-soluto). Queste soluzioni, nella loro versione fintech, hanno inoltre tempi di richiesta e approvazione molto rapidi – nell’ordine di alcuni giorni. Infine, in generale, una specificità del credito commerciale a breve è che normalmente non deve essere rimborsato e si rinnova di anno in anno (perché le fatture da anticipare sono più o meno le stesse).

Co-Founder di Workinvoice