Per sostenere le esigenze delle imprese, che stanno subendo in modo diretto i riflessi della crisi derivante dall’emergenza sanitaria, la moratoria varate dal Governo con il Decreto “Cura Italia” consente alle imprese che decidono di aderire, su base volontaria, della possibilità di sospendere il rimborso dei propri finanziamenti rateali, nonché il congelamento dei finanziamenti non rateali sino al prossimo 30 settembre 2020.

Per meglio valutare l’atteggiamento tenuto dalle imprese rispetto all’opportunità offerta dalla moratoria CRIF ha analizzando circa 73.000 linee di credito riconducibili a imprese individuali e società di capitali per le quali è stata fatta richiesta di sospensione delle rate ed è stata correttamente contribuita (nel corso del mese di marzo) l’informazione in EURISC, il principale Sistema di Informazioni Creditizie attivo in Italia gestito da CRIF.

Di queste, quasi 20.500 riguardano mutui immobiliari, più di 6.000 prestiti personali, circa 1.300 prestiti finalizzati e quasi 2.500 contratti di leasing e altri prodotti rateali. La componente maggioritaria è però rappresentata da mutui di liquidità, con oltre 42.000 richieste. Fonte: CRIF

Fonte: CRIF

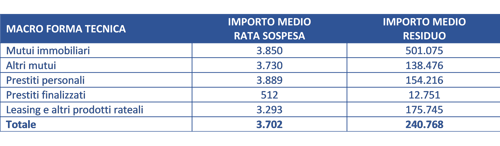

Dall’analisi condotta da CRIF emerge anche che i contratti relativi a imprese che sono stati sospesi grazie alla moratoria sono mediamente risultati essere i più onerosi in termini di impegno mensile e debito residuo, confermando la necessità da parte delle imprese, specie quelle di minore dimensione o meno capitalizzate, di sospendere il pagamento di rate che rappresentano un impegno significativo.

Entrando nel dettaglio, per i mutui immobiliari per i quali è stata ottenuta la sospensione dei rimborsi grazie alla moratoria la rata media mensile è risultata essere pari a 3.850 Euro mentre l’importo residuo ancora da rimborsare per estinguere il finanziamento è di oltre 500.000 Euro.

Per gli altri mutui la rata mensile dei contratti per i quali è stata ottenuta la moratoria è invece pari a 3.730 Euro, a fronte di un debito residuo di oltre 138.000 Euro, contro i 3.889 Euro dei prestiti personali e i 3.293 Euro dei contratti di leasing. La rata media sostenuta dalla imprese per i presti finalizzati upera di poco i 500 Euro.

Fonte: CRIF

La distribuzione delle richieste di moratoria per tipologia di impresa

La dinamica registrata da CRIF trova evidenti accentuazioni in funzione della dimensione d’impresa. Nello specifico, 2 richieste su 3 sono state presentate da società di capitali a fronte di una quota pari al 28,2% per le società di persone e del 2,4% per le ditte individuali.

Per altro, per le società di capitali la rata media mensile sospesa grazie alla moratoria risulta pari a 4.619 Euro a fronte di un importo residuo di quasi 284.000 Euro. Decisamente più contenuta la rata mensile delle società di persone, pari a 1.774 euro, a fronte dei 699 euro delle ditte individuali.

Fonte: CRIF

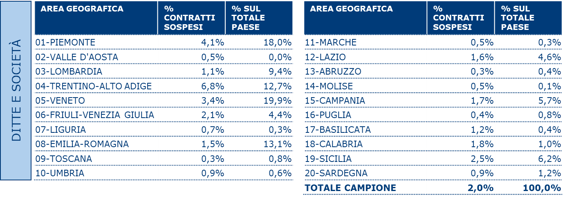

La distribuzione per regione

Un’altra evidenza interessante che emerge dallo studio di CRIF riguarda la distribuzione delle richieste di moratoria nelle differenti regioni del Paese: fatto 100 il totale nazionale, il 19,9% dei contratti che hanno beneficiato della sospensione delle rate riguarda imprese del Veneto, che precedono quelle del Piemonte, che rappresentano il 18,0% del totale, e quelle dell’Emilia-Romagna, con il 13,1%. Queste tre regioni da sole spiegano oltre la metà delle richieste totali.

Tra le regioni più pesantemente colpite dal lockdown solamente la Lombardia si colloca al di sotto della media nazionale, con una incidenza del 9,4%, superata anche dal Trentino-Alto Adige, con un peso del 12,7% sul totale. Elevato il numero di richieste anche in Sicilia, con il 6,2% del totale , e in Campania, con il 5,7%, mentre il Lazio presenta un peso simile a quello del Friuli Venezia Giulia, rispettivamente con il 4,6 e il 4,4%.

Ragionando in termini di numerosità dei contratti sospesi rispetto al numero di contratti di finanziamento attivi per imprese individuali e società, la media nazionale è pari allo 2,0%, con un’accentuazione evidente in Trentino-Alto Adige, dove l’incidenza è addirittura pari al 6,8%. Più alta della media l’incidenza anche in Piemonte con il 4,1%, in Veneto, con il 3,4%, e in Sicilia e Friuli-Venezia Giulia, rispettivamente con il 2,5% e 2,1%.

Fonte: CRIF

In cosa consiste la moratoria e che impatti ha su future richieste di credito

Per fornire una informazione chiara e consistente relativamente all’applicazione della moratoria vanno sottolineati alcuni aspetti:

- Le rate oggetto di sospensione sono contribuite nei SIC dagli intermediari finanziari a importo dovuto pari a zero, ergo nulla è dovuto nel mese oggetto di sospensione

- Per i contratti per i quali è stata accordata la moratoria cambia la data di fine rapporto in maniera proporzionale ai mesi di sospensione, ovvero il piano di rimborso viene allungato e le rate sospese verranno restituite al termine della scadenza naturale del contratto

- Viene congelato il conteggio degli eventuali giorni di scaduto già in essere al momento della richiesta della moratoria (fatto salvo il rispetto dei criteri per accedere allo stesso provvedimento), al fine di non deteriorare in alcun modo il merito creditizio del soggetto

- Inoltre i beneficiari delle moratorie non possono essere segnalati a sofferenza dal momento in cui la moratoria gli è stata concessa

- Le misure di sospensione delle rate grazie alla moratoria sono considerate quale evento del tutto neutrale nella storia creditizia del beneficiario registrata nei SIC

- Per future richieste di credito, la sospensione delle rate ottenute attraverso la moratoria non inciderà negativamente e, al contrario, darà la possibilità ai consumatori di referenziarsi di fronte agli intermediari finanziari dimostrando che la loro affidabilità è elevata e che la sospensione è stata richiesta per far fronte a una temporanea difficoltà dovuta agli effetti della pandemia e non per altre ragioni.

“La corretta contribuzione da parte degli intermediari delle informazioni relativi alla sospensione delle rate all’interno dei SIC non solo non può determinare un peggioramento della posizione debitoria del beneficiario, ma sono fondamentali per prevenire eventuali segnalazioni negative e/o passaggi a sofferenza. Per questa ragione, con l’obiettivo immutato di favorire il più possibile l’accesso al credito e l’inclusione finanziaria, è indispensabile che i SIC, come terza parte indipendente, mantengano la visibilità sulla valutazione del merito di credito ante crisi, come elemento rappresentativo del livello di solvibilità, non condizionato così dalla crisi economica conseguente al diffondersi della pandemia – commenta Enrico Lodi, Direttore Generale di CRIF – Al contempo è fondamentale garantire criteri che rendano le imprese che hanno fatto ricorso alla moratoria eleggibili per una equa, non penalizzante, valutazione del loro merito creditizio, dando loro la possibilità di accreditarsi agli occhi degli intermediari finanziari che, senza informazioni complete e aggiornate, potrebbero modificare la loro attitudine a erogare o ad appesantire le condizioni di offerta praticate, ad esempio richiedendo garanzie personali o reali”.

A titolo esemplificativo, se l’azienda Rossi snc si avvale dei benefici previsti dal decreto Cura Italia richiedendo la sospensione del proprio mutuo chirografario, durante il periodo di applicazione della sospensione la posizione debitoria della società Rossi risulterà “congelata” all’interno del SIC gestito da CRIF e l’unica modifica riguarderà la durata del piano di ammortamento, che risulterà prolungato in misura proporzionale alla durata della sospensione. L’azienda Rossi snc non sarà quindi considerato un “cattivo pagatore” per via della scelta di sospendere il pagamento delle rate del proprio mutuo, che verranno posticipate al termine della scadenza naturale del contratto.