Per essere attive e performanti nel business dei prossimi anni, le nostre aziende, in particolare le medie e piccole SME/PMI devono ripensare le loro politiche retributive.

Settembre e Ottobre si prestano a un momento di riflessione e decisione per definire gli impegni per il prossimo anno.

Qui evidenziamo i benefici del modello di “Total Reward” e la necessità per le aziende di offrire ai propri collaboratori coperture aggiuntive rispetto a quelle previste dagli enti statali come INAIL e INPS di cui spesso ignorano le aree di scopertura.

Perché è essenziale adottare forme di Total Rewarding e della Protezione Integrativa per i Dipendenti

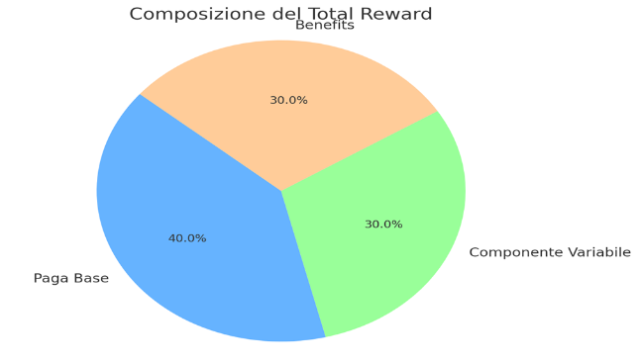

Il concetto di Total Reward rappresenta un approccio completo e strategico nella composizione dello stipendio di un dipendente.

Esso non si limita alla semplice paga base, che riconosce ruolo e competenze, ma include anche una componente variabile, sia a breve che a lungo termine, che premia lo sviluppo della persona e il raggiungimento degli obiettivi aziendali.

A completare il pacchetto, ci sono i benefits: questi elementi non solo rispondono a bisogni specifici dei lavoratori, ma creano anche un’attrazione verso l’azienda, grazie all’offerta di servizi, oggetti e assicurazioni che migliorano il benessere complessivo del personale.

Il grafico a torta rappresenta il concetto di Total Reward, e ne evidenzia le tre componenti principali.

NB Le proporzioni illustrate servono a dare un’idea del concetto, piuttosto che a riflettere dati precisi o universali.

Paga Base: Rappresenta la parte fondamentale dello stipendio, legata al ruolo e alle competenze.

Componente Variabile: Include incentivi a breve e lungo termine che premiano lo sviluppo personale e il raggiungimento degli obiettivi aziendali.

Benefits: Offrono servizi e vantaggi che migliorano il benessere del dipendente e attraggono verso l’azienda.

Benefits come valore condiviso

Oggi i benefits non sono più visti come un costo o una mera strategia di marketing, ma come una parte essenziale del benessere organizzativo.

Valorizzare i collaboratori, aumentare la motivazione e migliorare la qualità dei rapporti tra dipendenti e vertici aziendali contribuisce a creare un ambiente di lavoro positivo, riduce i rischi psicosociali e aumenta il senso di appartenenza.

L’obiettivo è bilanciare ciò che l’azienda vuole con ciò che i dipendenti desiderano per sé, creando un valore condiviso che va oltre la semplice retribuzione.

Le carenze del Sistema di Welfare Statale: dove INAIL e INPS non arrivano

Nel contesto di grandi trasformazioni economiche e del cambiamento dei bisogni dei lavoratori, emerge la mancanza di un adeguato supporto da parte delle risorse statali, che non sempre riescono a stare al passo con queste evoluzioni.

Per esempio, Le prestazioni assistenziali pubbliche a seguito del verificarsi di eventi infausti quali morte, invalidità permanente da malattia professionale/infortunio, con conseguente incapacità di lavorare, sono diverse ma vincolate a una serie di requisiti.

àTra questi il più importante, nel caso dell’INPS, è di aver versato almeno cinque anni di contributi per l’erogazione della pensione

- a) indiretta al superstite in caso di morte del lavoratore

- b) di inabilità o di invalidità in caso di invalidità permanente.

Questo ha portato alla nascita di un “secondo welfare” basato su accordi bilaterali e contrattazione aziendale, che integra e in alcuni casi compensa le carenze del sistema pubblico.

La Copertura dei dipendenti: limiti e necessità di protezioni supplementari

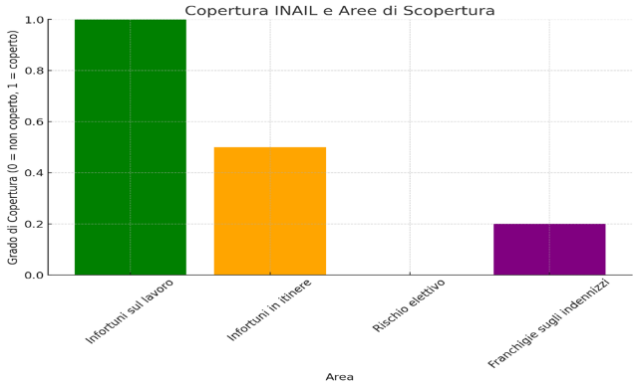

Per quanto riguarda la copertura degli infortuni, INAIL fornisce un supporto in caso di eventi traumatici legati direttamente alle mansioni lavorative o durante il tragitto casa-lavoro, ma ci sono diverse aree di scopertura.

Dove non arriva l’INAIL

- infortuni che avvengono per cause non correlate alla mansione o per comportamenti rischiosi scelti dal lavoratore (rischio elettivo) non sono coperti.

- infortuni in itinere, la copertura è valida solo se il percorso non subisce variazioni significative, limitando così la protezione effettiva.

- l’indennità per invalidità o danno subito è spesso soggetta a franchigie che escludono gran parte dei piccoli infortuni, lasciando al lavoratore l’onere di agire legalmente per ottenere risarcimenti aggiuntivi non coperti da INAIL.

È qui che entra in gioco l’importanza di una protezione integrativa professionale ed extraprofessionale, che offre una copertura più estesa, inclusa in casi di invalidità permanente e altre garanzie accessorie come il rimborso di spese mediche e il rimpatrio della salma.

Un investimento strategico nella sicurezza del personale

In un’epoca di incertezza economica e di crescente importanza del benessere lavorativo, investire in una protezione integrativa rappresenta non solo un gesto di responsabilità sociale da parte dell’azienda, ma anche una strategia vincente per attrarre e trattenere i talenti.

Con un costo contenuto, ad esempio un investimento annuo di meno di 100 € per coperture multiple rispetto alla retribuzione annua lorda (*) (RAL), le aziende possono offrire una tranquillità economica ai propri dipendenti in caso di infortuni o eventi sfortunati, dimostrando un concreto impegno nel valore condiviso e nella tutela del proprio personale.

(*) Valore RAL ipotizzato 30.000€

A cura di

Antonio Corrias

ASSIDIM

Sviluppo Associativo Marketing Comunicazione

Sviluppo Associativo ASSIDIM