Nel 2020 le startup Hi-Tech italiane hanno raccolto 683 milioni di euro, circa 11 milioni in meno di quanto raccolto nel 2019. Una decrescita estremamente contenuta se confrontata alla peculiarità del periodo storico e segnata dalla performance positiva di alcuni comparti che hanno aiutato il sistema a reggere l’urto della crisi.

Gli investimenti da attori formali diventano la prima fonte di finanziamento con una quota del 42% del capitale a disposizione e sono il comparto a cui si deve quasi interamente la tenuta dell’ecosistema italiano in un anno così difficile. I finanziamenti da attori informali per la prima volta dal 2012 non crescono ma rimangono stabili con una quota del 36%. La componente dei finanziamenti internazionali determina invece in maniera significativa il calo complessivo degli investimenti nel 2020, passando dal 33% del 2019 al 22% di quest’anno.

Queste sono alcune delle evidenze emerse dall’Osservatorio Startup Hi-tech promosso dalla School of Management del Politecnico di Milano* in collaborazione con InnovUp – Italian Innovation & Startup Ecosystem – giunto alla sua ottava edizione e presentato in occasione del convegno “L’innovazione digitale non va in lockdown: alle imprese cogliere l’effetto startup”.

“Se la speranza per il 2020 era quella di raggiungere o addirittura superare finalmente la soglia di 1 miliardo di euro di investimenti equity in startup hi-tech italiane, lo shock e la relativa crisi legata al COVID-19 hanno costretto l’ecosistema a fare i conti con una realtà ben diversa: dove la parola chiave non fosse necessariamente ‘crescita’ bensì ‘tenuta’” Dichiara Antonio Ghezzi, Direttore dell’Osservatorio Startup Hi-Tech “L’ecosistema italiano in questo ha dimostrato di aver resistito innanzitutto grazie al supporto degli attori istituzionali, che beneficiando della loro strutturazione e della capacità di pianificazione di lungo periodo hanno garantito l’erogazione di capitali alle startup nonostante le condizioni congiunturali negative, e in secondo luogo grazie ad alcune operazioni straordinarie (rispetto alla media dei round di finanziamento che caratterizzano il nostro ecosistema) che iniziano a verificarsi con una certa frequenza, a testimonianza dell’oggettivo valore riconosciuto a livello internazionale di alcune nostre realtà innovative d’eccellenza”.

Gli investimenti in startup hi-tech italiane nel 2019

Gli investimenti da parte di attori formali la fanno da padrone, registrando una importante crescita di circa il 34%, passando dai 215 milioni del 2019 ai 288 milioni del 2020. È al comparto degli investitori formali, che hanno finalmente giocato il ruolo di attore istituzionale fondamentale per il nostro Paese, a cui si deve quasi interamente la tenuta dell’ecosistema italiano in un anno così difficile grazie all’immissione di quasi 73 milioni di euro in più dell’anno precedente.

Sebbene il taglio medio degli investimenti dei Venture Capital si abbassi rispetto all’anno passato, vedendo il 44% delle operazioni di valore superiore al milione di euro (rispetto al 66% del 2019), nell’ecosistema si rileva la presenza di 12 grandi operazioni superiori ai 10 milioni di euro che li coinvolgono.

In ultima analisi, il 2020 ha visto lo sblocco del Fondo Nazionale Innovazione (FNI) e del suo veicolo di investimento Cassa Depositi e Prestiti (CDP) Venture Capital che ha contribuito all’ecosistema non solo in modo diretto, tramite investimenti in startup hi-tech ed erogazione di capitale per i fondi italiani (per un totale di oltre 100 milioni di euro nei primi 9 mesi del 2020), ma anche in modo indiretto, generando un clima positivo grazie al suo potenziale ruolo di segnale e supporto al rilancio.

“Rispetto al benchmark internazionale, che compara gli investimenti da parte di fondi Venture Capital in Italia con gli investimenti domestici da parte degli stessi soggetti in altri ecosistemi europei più maturi ed economie comparabili quali Francia, Germania e Spagna, la performance positiva dell’Italia nel 2019 consente di mantenere il gap sostanzialmente stabile, confermando la dimensione relativa dell’ecosistema italiano come pari a circa 1/10 rispetto al quello francese (in leggera perdita rispetto al 2018), circa 1/9 rispetto a quello tedesco e 2/5 rispetto alla Spagna (in lieve recupero)” Dichiara Andrea Rangone, Responsabile Scientifico dell’Osservatorio Startup Hi-Tech “Rimane comunque una distanza significativa, che speriamo possa essere ridotta grazie al Fondo Nazionale dell’Innovazione e alle le nuove iniziative di supporto; sarà interessante inoltre verificare il prossimo anno la tenuta da parte degli ecosistemi più maturi e strutturati rispetto all’emergenza sanitaria ed economica costituita dal Covid-19”.

I finanziamenti da attori informali per la prima volta dal 2012 non crescono, passando dai 248 milioni di € del 2019 ai 247 milioni di € del 2020. Se il comparto informale era diventato nel 2019 il principale contributore di finanziamenti all’ecosistema, quest’anno si assiste a una lievissima contrazione legata alla naturale destrutturazione di alcune categorie di attori privati, individuali e Corporate e alla maggior percezione di rischio in un anno discontinuo come quello che va a concludersi.

Tuttavia, si riscontrano anche in questo caso trend quantitativi e qualitativi particolarmente interessanti: in primis il segmento dell’Equity Crowdfunding continua la sua crescita, passando dai 65 milioni di consuntivo 2019 agli 80 milioni di euro di preconsuntivo 2020 (+23%), a testimonianza di come il fenomeno sia sempre più affermato in Italia e di come questi attori e piattaforme rappresentino un punto di riferimento credibile per aggregare sia piccoli investitori privati sia investitori professionali.

Aumenta inoltre il peso relativo dei fenomeni di Club Deal, Angel Network e Angel Group (che aggregano finanziamenti da parte di una molteplicità di attori), peraltro in diverse circostanze in co-investimento con attori formali nazionali ed internazionali. Questa componente dell’universo degli informali (così come quella legata all’Equity Crowdfunding) potrà beneficiare dagli ultimi mesi del 2020 in avanti dell’articolo 38 del Decreto Rilancio, che innalza dal 30% al 50% le detrazioni fiscali per investimenti in startup innovative.

Infine, gli investimenti Corporate destrutturati (ossia, non afferenti a fondi Corporate Venture Capital formali) sono pari a oltre 65 milioni di euro nei primi tre trimestri del 2020 – contro i 60 milioni quantificati nel medesimo periodo del 2019 (+8%): nonostante l’atteggiamento spesso difensivo che le imprese si sono trovate a dover mantenere a causa della crisi sanitaria e dei suoi riflessi economici, le Corporate hanno dimostrato di poter fornire all’ecosistema startup hi-tech un apporto rilevante e agendo nel loro stesso interesse, così da abilitare importanti dinamiche imprenditoriali ed innovative al proprio interno.

In sintesi, se i finanziamenti dall’universo degli attori informali rimangono pressoché costanti, le sue diverse anime mostrano andamenti contrastanti, legati al livello di strutturazione delle iniziative e alla percezione di rischio e incertezza determinati da fattori esogeni; è comunque plausibile attendersi che il contributo all’ecosistema degli informali tornerà a crescere allorché il contesto si normalizzerà, anche grazie alla crescente attenzione dei regolatori e agli incentivi da essi promossi.

“La buona notizia è che nonostante le gravi conseguenze economiche scatenate dalla pandemia Covid-19 l’ecosistema italiano abbia saputo confermarsi sugli stessi livelli fatti registrare dal 2018 (anno del sostanziale “raddoppio” del volume degli investimenti) in avanti e non sia arretrato di qualche ordine di grandezza, dimostrando basi solide anche di fronte un’emergenza globale” dichiara Angelo Coletta, Presidente di InnovUp “Nei mesi più difficili, condizionati dalle misure di lockdown, le startup italiane non si sono arrese di fronte alla maggior difficoltà nel reperire fondi, sono state, anzi, le prime a mettersi a disposizione della collettività con diverse soluzioni in risposta alle nuove esigenze ad esempio nel campo delle tecnologie a fine sanitario, della gestione dello smart working/home-schooling e del supporto alle fasce di popolazione più in difficoltà. Tale flessibilità ha convinto gli investitori nel concludere i follow-on già pianificati e nel consolidare i propri portafogli di investimenti. Inoltre, fortunatamente, la roadmap dei finanziamenti previsti dalle Istituzioni nazionali non si è interrotta e, anzi, proprio l’avvio dell’operatività dei diversi fondi – in combinato disposto con le misure emergenziali introdotte dal Decreto ‘Cura Italia’ in avanti – potrà creare un effetto moltiplicatore sui soggetti privati non appena le prospettive future torneranno ad essere più serene”.

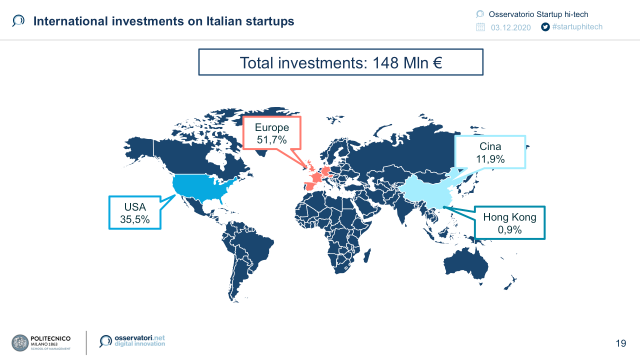

La componente dei finanziamenti internazionali determina invece in maniera significativa il calo complessivo degli investimenti nel 2020, passando da oltre 231 milioni di euro del 2019 ai poco più di 148 milioni di euro di quest’anno, e bruciando quindi circa 83 milioni di euro: questo calo del 36%, registrato da una componente che nel 2019 pesava per il 33% degli investimenti totali, di fatto abbatte la interessante crescita che la somma delle componenti formale e informale nazionale fa registrare (535 milioni di euro nel 2020 contro i 463 milioni di euro del 2019). In questa componente è mancato soprattutto l’apporto sistematico delle grandi operazioni da parte di Corporate internazionali, che negli scorsi anni avevano rivolto con maggior continuità le loro attenzioni alle startup con sede nel nostro paese riversandovi importanti capitali, ma che nel 2020, a parte alcune eccezioni, denotano un atteggiamento più conservativo.

“I trasferimenti di capitali a livello globale si sono sostanzialmente dimezzati nel 2020 a causa della pandemia, ed essendo stata l’Italia tra i Paesi colpiti più duramente – ed in maniera mediaticamente più visibile – nei primi mesi dell’anno, l’aumentata percezione di rischio ha determinato un rallentamento nell’afflusso di capitali esteri. É invece possibile che gli investitori formali domestici abbiano subito meno l’effetto di amplificazione che la pandemia ha avuto, avendo peraltro maggiormente chiare le potenzialità del nostro Paese” Conclude Antonio Ghezzi “Anche a livello di investment inflow, ossia i capitali attratti dall’ecosistema startup hi-tech da parte di player esteri, sembra aver prevalso una logica di prossimità, con una rilevante crescita di attrazione a livello europeo e una presenza inferiore delle grandi potenze asiatiche. In questo senso è interessante guardare il dato 2020, dove l’Europa consolida la prima posizione (57% del totale capitali), seguita da USA (28%), Cina (11%) ed Hong Kong (4%) confrontandolo alla classifica analoga del 2019 che vedeva Europa (46,4%), USA (41%), Cina (11,6%), Giappone (0,55%) e Taiwan (0,49%)”.