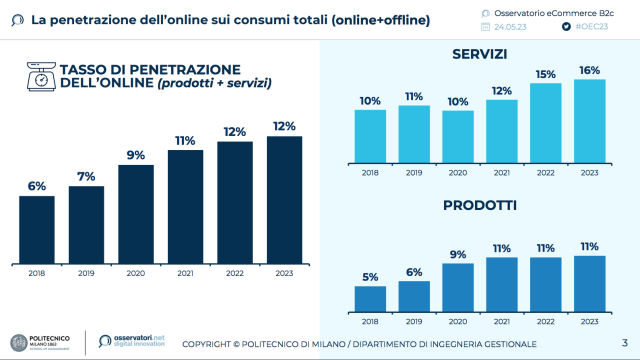

Nel 2023 gli acquisti online di prodotto valgono circa 35,2 miliardi di euro, +8% rispetto al 2022. La maggior parte di questo incremento è spiegato dall’inflazione: in alcuni comparti, primo fra tutti il Food&Grocery, i volumi online registrano un effettivo calo nel 2023. In secondo luogo, c’è molta incertezza sulla reale capacità, da parte di diversi merchant, di raggiungere questo target, dati i risultati non sempre rosei conseguiti nel primo trimestre 2023 e l’incertezza di contesto. Rimane stabile il tasso di penetrazione dei prodotti: l’incidenza dei consumi online sui consumi totali è, anche nel 2023, pari all’11%.

Questi sono alcuni dei dati presentati oggi dall’Osservatorio eCommerce B2C Netcomm – School of Management del Politecnico di Milano*, in occasione del convegno “L’eCommerce B2C e i prodotti: gli acquisti degli italiani”, che si propone di analizzare il mercato eCommerce B2c di prodotto e di approfondire le linee di evoluzione dei comparti merceologici Abbigliamento, Beauty&Pharma, Arredamento e Food&Grocery.

Tra i settori rappresentativi del Made in Italy, l’Abbigliamento (capi di vestiario, scarpe e accessori) cresce del +11% rispetto al 2022 e raggiunge un valore di 5,8 miliardi di euro. Le principali aree di lavoro per gli operatori del comparto riguardano l’ottimizzazione dei processi in logica di sostenibilità economica (ad esempio negozi fisici utilizzati come centro di evasione degli ordini, gestione controllata dello smaltimento delle rimanenze di magazzino, sistemi di gestione integrata dell’inventario) e ambientale (come second-hand market, soluzioni innovative per la gestione dei resi, noleggio dei prodotti) e la sperimentazione di nuovi modelli di business (in primo luogo marketplace).

La categoria Beauty&Pharma, che riunisce al suo interno sia i prodotti farmaceutici che quelli destinati alla cura e l’igiene della persona, raggiunge i 2,4 miliardi di euro, +10% rispetto al 2022. Entrambi i segmenti, seppur con livelli di maturità molto differenti, stanno lavorando al consolidamento della strategia omnicanale: il Beauty attraverso l’apertura di pop-up store omnicanale per fornire ai clienti esperienze di acquisto e di consulenza personalizzate, mentre il Pharma tramite il potenziamento delle iniziative online di farmacie e attori tradizionali.

L’Arredamento (arredo da interno e da esterno, oggettistica e decorazioni, accessori per la cucina, tessile, illuminazione) registra una crescita (+6%) e tocca quota 4,1 miliardi di euro. I progetti più innovativi in via di sperimentazione si concentrano soprattutto sul miglioramento della customer experience (dall’apertura di negozi di prossimità con funzionalità omnicanale, a servizi di consulenza online e soluzioni di realtà aumentata per visualizzare i prodotti) e di potenziamento dei servizi in ottica di sostenibilità ambientale (servizi di consegna green e tramite locker e vendita di prodotti di seconda mano).

Chiude la classifica il Food&Grocery, che si ferma a +1% sul 2022 e vale 4,4 miliardi di euro. Il mercato italiano nei tre i segmenti – Food Delivery (piatti a domicilio), Grocery Alimentare (spesa online da supermercato) ed Enogastronomia (cibi e bevande di nicchia) – attraversa una fase di consolidamento sia dell’offerta che della domanda. Gli investimenti dei merchant, fino ad ora focalizzati sul potenziamento dell’infrastruttura logistica e sulla sperimentazione di servizi di consegna a valore aggiunto, sono sempre più finalizzati a minimizzare i costi logistici e a incrementare gli ordini, agendo sulla frequenza di acquisto o sull’ampliamento della base utenti.

“In questi primi mesi del 2023, in Italia, osserviamo un eCommerce di prodotto caratterizzato da luci e ombre.” dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c Netcomm – Politecnico di Milano “Luci perché l’online continua a crescere, anche se in modo più controllato rispetto agli ultimi anni, e ha assunto ormai una rilevanza tale da essere considerato centrale e indispensabile per lo sviluppo futuro del Retail. Ombre perché sono tante le sfide da affrontare nel prossimo futuro, dagli effetti dell’inflazione alla forte variabilità dei volumi, anche a seguito della ripresa totale dell’attività dei negozi”.

“Ci troviamo in una fase di consolidamento del ruolo dell’online nell’acquisto di prodotti in Italia: sebbene gli italiani stiano progressivamente ritornando a frequentare i negozi fisici, non sono disposti a rinunciare a quei servizi a cui si sono abituati acquistando online durante i lunghi periodi di lockdown, come la possibilità di ricevere a casa un prodotto in tempi brevi o di restituirlo facilmente”, afferma Roberto Liscia, Presidente di Netcomm. “Le imprese devono perciò investire nel digitale per fornire al cliente servizi ‘su misura’, che incontrino le sue esigenze in tutti gli aspetti del customer journey – dalla consulenza pre-acquisto alla scelta del metodo di pagamento e di consegna del prodotto, fino ai servizi post-vendita – e rendano l’esperienza d’acquisto sempre più fluida e omnicanale”.

*L’Edizione 2023 dell’Osservatorio eCommerce B2c è realizzata in collaborazione con: Accenture Song, BRT, GLS Corriere Espresso, Adobe, Alpenite, Banca Sella, DHL Express, Drop | e-business & love!, GS1 Italy, Intesa Sanpaolo, LexisNexis Risk Solutions, LIFEDATA, NEXI, PayPal Italia, Portaltech Reply, Poste Italiane, San Marino Mail Italia, Shopify, Transcom, Webhelp, CD GROUP, eBay, Energo Logistic, FIEGE Logistics Italia, GEL Proximity, OMG Transact, PAYBACK Italia, Retail REPLY, Shopware, Swisslog, Tinext, TYP