Il primo trimestre del 2021 segna un’inversione di tendenza per le richieste di mutui e surroghe da parte delle famiglie italiane. È quanto emerge dall’analisi delle richieste registrate sul Sistema di Informazioni Creditizie di CRIF, che segnala un incremento complessivo del +9,6% rispetto al corrispondente periodo del 2020.

Dopo un inizio d’anno con il freno a mano tirato, in scia con l’andamento negativo dell’ultimo trimestre 2020, la performance positiva del trimestre è totalmente ascrivibile all’impetuosa crescita fatta registrare nel mese di marzo (+55,8%), condizionata però dal confronto con il corrispondente mese del 2020, che aveva visto la sostanziale paralisi dell’operatività a causa del lockdown totale varato dal Governo per contenere la prima ondata della pandemia di Coronavirus.

A livello di I trimestre dell’anno, in termini assoluti il numero di richieste complessivamente rilevate è il più elevato degli ultimi 9 anni.

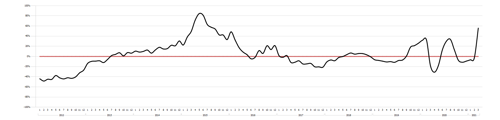

Andamento del numero di richieste di nuovi mutui e surroghe

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

L’IMPORTO MEDIO DEI MUTUI RICHIESTI: I TRIMESTRE DA RECORD

Questo inizio d’anno si caratterizza anche per un altro segnale incoraggiante: l’incremento dell’importo medio richiesto (+2,6% rispetto al corrispondente periodo 2020), che si è attestato a 136.656 euro.

Anche in questo caso si tratta del valore più elevato a partire dal 2013 ad oggi.

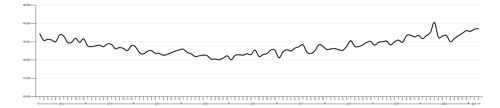

Andamento dell’importo medio dei Mutui Ipotecari richiesti

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Per quanto riguarda la distribuzione per fascia di importo, nel primo trimestre del 2021 le richieste per importi tra 100.000 e 150.000 euro rappresentano la soluzione preferita dagli italiani, con circa il 30% del totale, un dato sostanzialmente in linea con il corrispondente periodo del 2020. Al secondo posto (con il 25%) permane la classe di importo tra 150.000 e 300.000 euro.

| Classe di importo | % distribuzione I trim 2021 |

| Fino a 75.000 € | 21,4% |

| 75.001-100.000 € | 19,6% |

| 100.001-150.000 € | 29,9% |

| 150.001-300.000 € | 25,0% |

| Oltre 300.000 € | 4,1% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

LA DISTRIBUZIONE PER CLASSE DI DURATA: PREVALE LA PRUDENZA

Dall’analisi della distribuzione delle richieste per durata, emerge un leggero cambiamento di preferenza da parte degli italiani rispetto al primo trimestre 2020: la classe più richiesta risulta essere quella tra i 26 e i 30 anni, con il 26,4% del totale (+3,9%). Si registra invece una lieve contrazione (-2,8% vs 2020) per la classe di durata tra i 16 e i 20 anni, che corrisponde al 24,2% del totale. Nel complesso, circa 8 richieste su 10 prevedono piani di rimborsi superiori ai 15 anni, a conferma della propensione delle famiglie a privilegiare soluzioni che pesino il meno possibile sul bilancio familiare.

| Classe durata mutuo (n° anni) | % distribuzione I trim 2019 |

| Fino a 5 | 0,5% |

| 6 – 10 | 6,1% |

| 11 – 15 | 14,2% |

| 16 – 20 | 24,2% |

| 21 – 25 | 24,4% |

| 26 – 30 | 26,4% |

| Oltre 30 | 4,2% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

CRESCE LA DOMANDA DEGLI UNDER 35

Osservando, infine, la distribuzione delle interrogazioni in relazione all’età del richiedente, l’ultimo aggiornamento del Barometro CRIF evidenzia come nel primo trimestre 2021 sia stata la fascia compresa tra i 35-44 anni quella maggioritaria, con una quota pari al 33,5% del totale, seguita da quella tra i 25-34 anni, con il 26,8%. Complessivamente le richieste degli under 35 arrivano a incidere per il 29,3% sul totale.

| Classe Età | % distribuzione I trim 2019 |

| 18-24 anni | 2,5% |

| 25-34 anni | 26,8% |

| 35-44 anni | 33,5% |

| 45-54 anni | 24,5% |

| 55-64 anni | 10,4% |

| 65-74 anni | 2,1% |

| Oltre 74 anni | 0,1% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

“Malgrado la situazione di incertezza che ancora regna a causa dell’andamento dei contagi, nel mese di marzo gli italiani sono tornati prepotentemente a rivolgersi agli istituti di credito per finanziare l’investimento sulla casa e questo ha trascinato la performance complessiva dell’intero trimestre dopo una prolungata fase di debolezza – commenta Simone Capecchi, Executive Director di CRIF – Se l’ultima rilevazione è sicuramente condizionata dal confronto con il mese di marzo 2020, caratterizzato dal lockdown totale, va però sottolineato come nel primo trimestre dell’anno le richieste di mutui e surroghe abbiano abbondantemente superato non solo i volumi pre Covid, ma anche quelli degli 8 anni precedenti. Per poter trarre una indicazione più precisa dell’andamento del mercato sarà però opportuno aspettare ancora qualche mese”.

ANDAMENTO REGIONALE DELLE RICHIESTE DI MUTUI NEL I TRIMESTRE 2021

Salvo poche regioni in cui l’andamento delle richieste di mutui e surroghe risulta ancora negativo, nel complesso la performance risulta decisamente brillante, con il picco fatto registrare dal Molise, con un +17,1%, seguito proprio dalla Lombardia, indubbiamente la regione maggiormente colpita dalla pandemia, che fa segnare un +16,7%.

| Regione | Variazione 2021 vs 2020 |

| ABRUZZO | 0,0% |

| BASILICATA | -7,6% |

| CALABRIA | -2,5% |

| CAMPANIA | 11,0% |

| EMILIA-ROMAGNA | 14,6% |

| FRIULI-VENEZIA GIULIA | 4,9% |

| LAZIO | 7,7% |

| LIGURIA | 2,5% |

| LOMBARDIA | 16,7% |

| MARCHE | -1,1% |

| MOLISE | 17,1% |

| PIEMONTE | 11,6% |

| PUGLIA | 8,1% |

| SARDEGNA | 14,5% |

| SICILIA | 14,2% |

| TOSCANA | 4,4% |

| TRENTINO-ALTO ADIGE | 5,0% |

| UMBRIA | -4,0% |

| VALLE D’AOSTA | 11,7% |

| VENETO | 13,5% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie