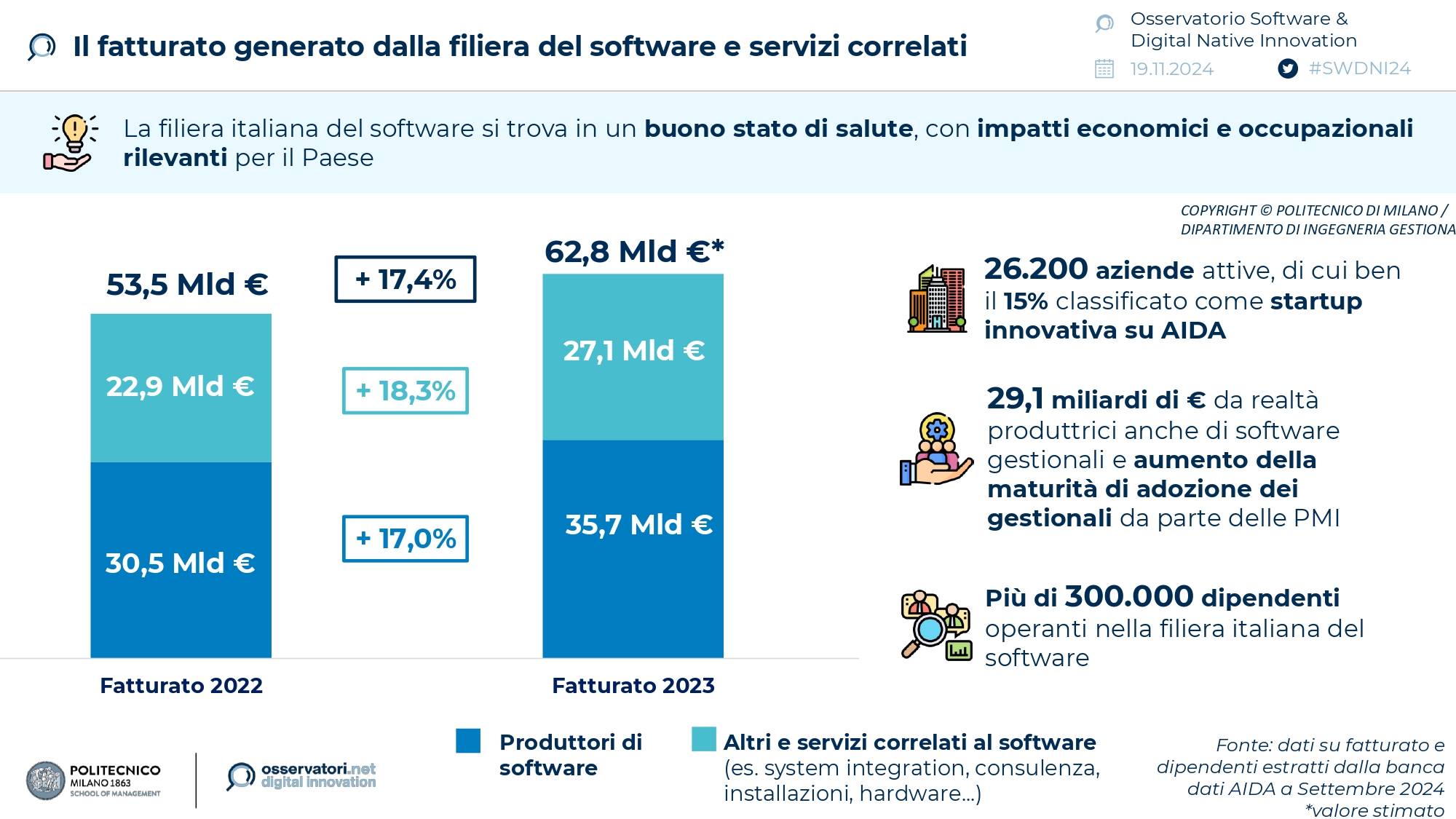

Nel 2023 le oltre 26 mila aziende che operano in Italia nell’ambito del software hanno impiegato un totale di oltre 300 mila dipendenti e raggiunto quota 62,8 miliardi di fatturato, in crescita del +17,4% rispetto ai dodici mesi precedenti. Nonostante ben il 15% delle realtà attive sia classificata come startup innovativa e, secondo ISTAT, il settore risulti tra i primi sei nel Paese per investimenti in Ricerca e Sviluppo, il divario con le principali nazioni europee è ancora marcato: il peso del fatturato generato dalle aziende della filiera del software e dei servizi correlati rispetto al PIL si attesta infatti al 3%, meno della metà rispetto alla Francia.

Sono alcuni risultati emersi dalla prima edizione della ricerca dell’Osservatorio Software & Digital Native Innovation del Politecnico di Milano* realizzata in collaborazione con AssoSoftware e presentata oggi durante il convegno “Software is everywhere: nel cuore dell’industria digitale”. Uno degli oltre 50 differenti filoni di ricerca degli Osservatori Digital Innovation del Politecnico di Milano (www.osservatori.net) che affrontano tutti i temi chiave dell’Innovazione Digitale nelle imprese e nella Pubblica Amministrazione.

L’importanza della filiera del software per il sistema Paese

In Italia, la filiera del software si trova in un buono stato di salute, con impatti economici e occupazionali significativi: oltre 300 mila dipendenti e 62,8 miliardi di fatturato generato nel 2023, in crescita del +17,4% rispetto all’anno precedente. Numeri confermati anche nei tassi di crescita a doppia cifra registrati da alcuni dei principali mercati digitali italiani nello stesso anno.

“Il settore del software è fondamentale per la competitività dell’Italia nei mercati digitali in rapida evoluzione (come dimostra l’ascesa dell’Intelligenza Artificiale Generativa) e il suo impatto economico e occupazionale cresce, sostenuto dalla maggiore presenza di provider tecnologici internazionali e da una crescente consapevolezza istituzionale. L’influenza del software non è solo diretta,” afferma Alessandro Piva, direttore dell’Osservatorio Software & Digital Native Innovation, “ma si estende alla digitalizzazione delle PMI e all’innovazione nei modelli di business di settori tradizionali, dove vediamo emergere sempre più aziende native digitali.”

Diverse evoluzioni settoriali e sistemiche stanno infatti creando un terreno fertile per lo sviluppo futuro della filiera del software italiana come industria critica per il Paese e per la sua rilevanza a livello internazionale. Dal potenziamento infrastrutturale derivante dall’apertura di nuovi Data Center sul territorio, con piani di investimento significativi da parte dei grandi provider internazionali (AWS, Google, Microsoft), ai 12,7 miliardi di euro stanziati per il 2024-2025 dal PNRR nel recente Piano Industria 5.0: segnali positivi di un crescente interesse verso l’Italia da parte di attori internazionali, che porteranno opportunità per lo sviluppo di servizi digitali a valore, e di una sempre maggiore attenzione istituzionale a questa industria.

La filiera italiana del software e il confronto europeo

Il confronto con altri Paesi europei [1] fa emergere filiere ampie e ricche di opportunità di business: se l’Italia detiene oltre 26 mila aziende in ambito software sul territorio, la Germania e la Francia hanno tessuti imprenditoriali ben più estesi. La filiera italiana è, tuttavia, maggiormente frammentata: da un lato, l’83% di queste aziende è classificabile come microimpresa (con meno di 10 dipendenti), dall’altro, rispetto ai Paesi europei comparati, si denota l’assenza di grandissime aziende posizionate a livello internazionale.

La tendenza all’innovazione è comunque spiccata anche in Italia: ben il 15% delle oltre 26 mila realtà attive è classificato come startup innovativa dalla banca dati AIDA e, secondo l’ISTAT, il settore del software è tra i primi sei nel Paese per investimenti in R&D, con quote superiori al 6% del fatturato. Si tratta dunque di una filiera chiave per la competitività del Paese in un settore strategico a livello globale come quello della produzione di tecnologia, ma che non riesce a esprimere completamente il proprio potenziale: rispetto a quanto accade in altri stati europei, provando a confrontare il peso del fatturato generato dalle aziende della filiera del software e dei servizi correlati rispetto al PIL, in Italia il valore si attesta a circa il 3% nel 2023, mentre in Francia raggiunge circa il 7%.

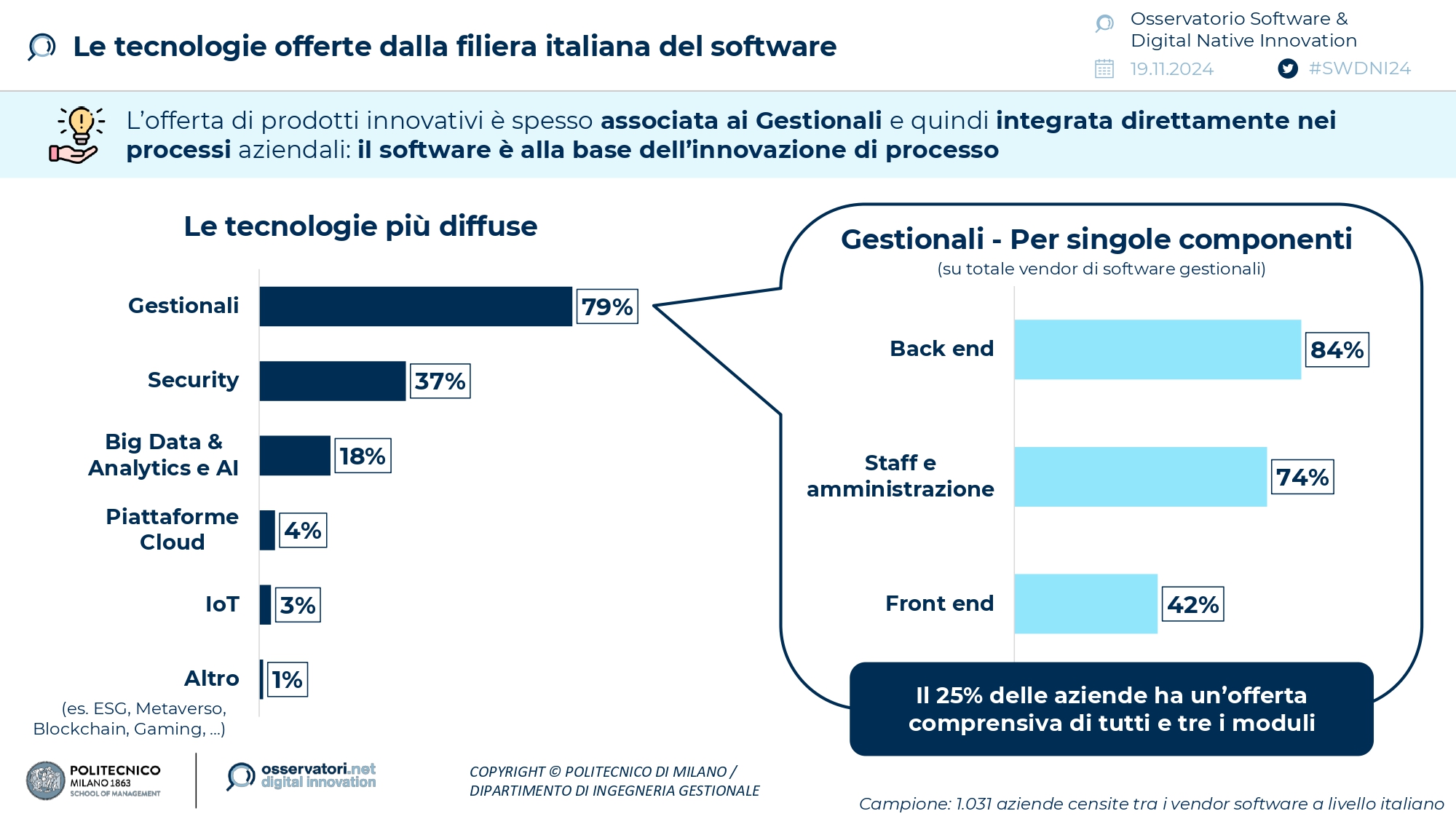

Per comprenderne il potenziale, la ricerca ha approfondito l’offerta presente a livello nazionale attraverso un censimento di 1.884 PMI e grandi imprese operanti nel campo del software, coprendo il 59% del fatturato complessivamente generato, di cui 1.031 produttori di soluzioni proprietarie. Tra i prodotti più diffusi tra i vendor italiani, emergono i Gestionali (offerti dal 79% delle aziende censite), seguiti dai software di Cybersecurity (37%) e di Analytics & AI (18%).

“L’offerta di software innovativi è spesso associata alle soluzioni gestionali, le più diffuse sul territorio, e quindi integrata direttamente nel cuore dei processi aziendali” dichiara Marina Natalucci, direttrice dell’Osservatorio Software & Digital Native Innovation. “Questo rafforza la rilevanza strategica di un settore che in Italia può vantare tante piccole eccellenze ma che ancora non è competitivo quanto in altri Paesi europei. La capacità di attirare capitali internazionali, per portare lo sviluppo di software in Italia, e di supportare la crescita dei produttori del territorio sarà un punto chiave per il futuro dell’industria digitale nel Paese”.

Si tratta di aziende fortemente radicate sul territorio: l’80% delle 1.884 aziende censite è italiana e rappresenta il 54% del fatturato complessivo del campione, contro un 46% rappresentato da divisioni italiane di realtà multinazionali, in grado di fatturare anche 3,5 volte di più delle realtà nostrane. La commistione tra produttori italiani competitivi e la presenza di aziende internazionali (che portino nel Paese non solo la propria forza vendita, ma anche le attività di sviluppo della tecnologia) è una leva chiave per accrescere la centralità dell’Italia nei mercati digitali europei.

Gli impatti della filiera italiana del software sulle PMI

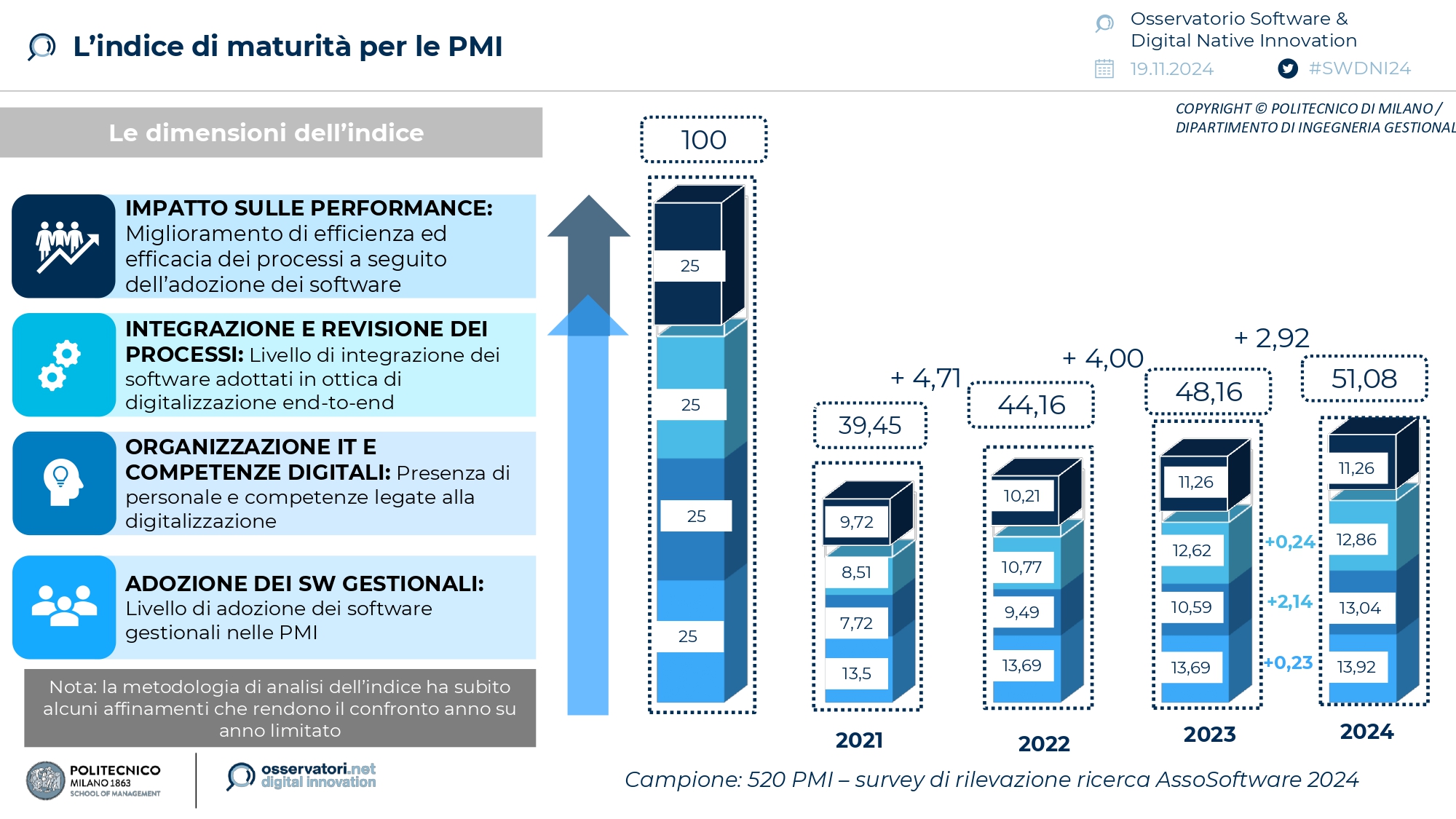

I software Gestionali sono i più diffusi all’interno dell’offerta italiana di applicativi e rispondono a un tessuto di clientela prevalentemente caratterizzato da PMI del territorio. L’Osservatorio monitora l’impatto di queste soluzioni sulla digitalizzazione delle PMI attraverso un indice dedicato, che con un punteggio da 0 a 100 ne determina la maturità di utilizzo secondo quattro dimensioni: adozione dei software, presenza di personale e competenze dedicate, livello di integrazione e impatto sulle performance.

Nel 2024, la maturità di adozione del software da parte delle PMI ha raggiunto un punteggio di 51,08, superando per la prima volta da 4 anni la soglia dei 50 punti, in crescita di quasi 3 punti rispetto allo scorso anno e di quasi 12 punti rispetto al 2021. In particolare, emerge una sostanziale differenza nella maturità di adozione sulla base della dimensione aziendale, con le piccole imprese (10-49 dipendenti) arretrate rispetto alla media, mentre le medie (50-249 dipendenti) risultano in forte crescita lungo tutte e quattro le dimensioni dell’indice.

Tra i benefici riscontrati nel percorso, le PMI segnalano una maggiore efficacia delle attività generata dall’utilizzo esteso di queste soluzioni, in particolare un maggiore controllo sui processi (82%), una maggiore visibilità e tracciabilità (81%), una riduzione degli errori (76%) e l’utilizzo di dati aggiornati in tempo reale per la presa di decisioni (75%). Inoltre, l’utilizzo di soluzioni digitali a supporto dei processi aiuta le PMI a scalare: tra le aziende avanzate, con un punteggio di indice superiore a 70, il 67% ha espanso il proprio mercato anche al di fuori dell’Italia, mentre questo dato scende al 34% per le PMI arretrate, con un punteggio sotto ai 25 punti.

Tra le principali difficoltà riscontrate dalle PMI nel percorso di adozione del software gestionale e trasformazione dei processi, si riscontrano i costi della digitalizzazione (61% dei casi), la mancanza di personale IT (50%) e di incentivi statali (46%).

“I risultati di questa ricerca sono confortanti e testimoniano un settore dinamico e in continua crescita da diversi anni, ma che tuttavia presenta una dimensione ancora insufficiente se raffrontato agli altri Paesi Europei. Lo stesso vale per la consapevolezza e la maturità delle imprese nell’utilizzo, ma – anche in questo caso – con livelli ancora insufficienti” conclude Piermassimo Colombo, Vicepresidente di AssoSoftware. “Per ridurre il gap con la parte più avanzata dell’Europa e mantenere la posizione economica raggiunta dall’Italia a livello internazionale, serve una svolta culturale, sostenuta dalla politica e dal Governo, da una parte superando le attuali criticità e rendendo strutturali i nuovi incentivi sul software previsti dal Piano Transizione 5.0 e dall’altra mettendo in campo un grande programma di investimenti per rendere l’Italia l’hub europeo del software. Solo così sarà possibile liberare le energie della filiera, con potenzialità di crescita che si stima possano raggiungere una forchetta tra 1 e 2 punti di Pil e circa 500.000 nuovi lavoratori specializzati, tutti formati e residenti in Italia, entro i prossimi 5 anni.”

[1] analizzati prendendo in considerazione le informazioni della banca dati ORBIS sugli stessi codici ATECO utilizzati per l’analisi del contesto italiano

*L’Edizione 2024 dell’Osservatorio Software & Digital Native Innovation della School of Management del Politecnico di Milano è realizzata in collaborazione con AssoSoftware, con il patrocinio del Ministero dell’Economia e delle Finanze e con il supporto di Entando, Amazon Web Services (AWS), Aruba Cloud, Open Source Italia, Storm Reply, Wolters Kluwer Tax & Accounting Italia, Zucchetti, Dylog, InnoTech S.r.l.