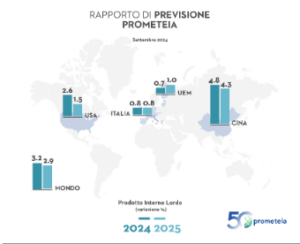

Con l’inizio della fase di riduzione dei tassi di politica monetaria anche negli USA, le economie occidentali hanno di fatto sancito la fine, o comunque la netta riduzione, del rischio inflazionistico che tanto ha tenuto sulla corda gli operatori economici da inizio anno, quando, contro tutte le attese, l’inflazione non scendeva al ritmo ritenuto coerente con il calo dei prezzi dell’energia. Il rischio di una frenata improvvisa dell’economia globale rimane contenuto ma non nullo per via delle tensioni che si stanno riaffacciando nel mercato del lavoro USA, l’uso di strumenti obsoleti in Cina per affrontare crisi profonde e la necessità dell’Europa di stimolare la domanda estera tra tensioni politiche, incertezza sulla domanda globale futura e sforzi per rendere sostenibili le finanze pubbliche. Inoltre, i conflitti armati si stanno ampliando senza un’adeguata attenzione alla mediazione diplomatica. Ancora una volta, quindi, un mix di segnali contrastanti che nello scenario Prometeia si traducono in una progressiva decelerazione del ciclo economico mondiale, che evita una frenata brusca anche grazie al cambio della stance della politica monetaria ma rimane in allerta sulla possibilità di dovere affrontare un inasprimento del protezionismo commerciale americano.

Italia, avanti senza sbalzi

Anche in Italia l’inflazione non è più motivo di grande preoccupazione: nei primi otto mesi dell’anno è stata dell’1,1%, sotto la media Eurozona del 2,6%. Ci si aspetta un leggero aumento in autunno, ma non è più visto come un problema. I costi energetici sono rientrati e non c’è stata una spirale salari-prezzi; anzi, vi è spazio per aumenti salariali. Ora l’attenzione si sposta piuttosto sulla forza del ciclo economico: con una crescita dello 0,8% prevista per il 2024, dopo lo 0,7% del 2023 (recentemente rivisto al ribasso dall’Istat), si prospetta una crescita bassa, che non potrà più contare sulle politiche fiscali espansive degli ultimi anni, ma senza recessione.

In questo contesto, la preparazione della manovra incontra varie difficoltà, dovendo comporre i vincoli della procedura, l’orizzonte programmatico di sette anni, le nuove regole, gli accordi con la Commissione su investimenti, riforme e andamento degli indicatori che andranno inseriti nel nuovo Piano strutturale. Il buon andamento del gettito rende solo un po’ meno impervia la strada per trovare le coperture delle politiche invariate, che dovranno includere misure di contenimento delle spese.

Come paese, il primo passo per dimostrare che abbiamo chiara la posta in gioco è attuare al meglio il PNRR. Nel frattempo, non possiamo aspettarci balzi di crescita, ma al più di non perdere troppo terreno rispetto alla media europea (in base alle nostre previsioni, cresceremo dello 0,7% in media da qui al 2027 rispetto all’1% della UEM) mentre non riusciremo a ridurre il debito pubblico (al 141% del Pil nel 2027, ultimo anno nell’orizzonte di previsione). Una strategia credibile di progressiva riduzione del debito potrebbe mantenere lo spread sui nostri titoli sovrani basso e aiutare il processo, rendendo così la stance fiscale meno restrittiva.

Il nuovo quadro di politica monetaria

Secondo lo scenario Prometeia, tassi di politica monetaria più bassi in Europa, negli Stati Uniti e probabilmente in molti paesi emergenti aiuteranno dunque a evitare un rallentamento drastico dell’economia mondiale. In particolare, per gli Stati Uniti, si prevede che la Fed ridurrà i tassi di altri 50 punti base entro quest’anno. Ci attendiamo che successivamente porti il tasso sui Fed funds tra il 3,25% e il 3,5% entro luglio 2025 tramite quattro ulteriori interventi di 25 punti base ciascuno nella prima parte del 2024. Contrariamente alle previsioni dei mercati, riteniamo che un soft landing dell’economia non richieda interventi più aggressivi e che, terminata la fase di riduzione dei tassi, la curva a termine tornerà ad avere un’inclinazione positiva.

Anche per la BCE Prometeia prevede un significativo taglio dei tassi di interesse. Si attende un ulteriore abbassamento di 25 punti base nel dicembre 2024 e altri tre tagli entro giugno 2025, portando il tasso di remunerazione dei depositi al 2,5%. Anche considerando la possibilità che la BCE continui a ridurre lo stock di titoli acquistati durante i programmi APP e PEPP per tutto il periodo di previsione, la liquidità alla fine del periodo sarà ancora superiore rispetto al periodo pre-pandemia. Questo contribuirà a mantenere i tassi a breve termine sostanzialmente allineati con il tasso di remunerazione dei depositi, ma porterà anche a rendimenti più elevati per i titoli di Stato a lunga scadenza, dato il bisogno dei paesi europei di collocare quantità maggiori di titoli del debito pubblico sul mercato.

Gli USA a un passo dal voto

Crescono i timori di una frenata della domanda interna negli Stati Uniti. Il tasso di disoccupazione è salito al 4,3% (dal 3,7% di inizio anno), il gap tra disoccupati e posti vacanti si sta riducendo, e la creazione mensile di nuovi posti di lavoro sta rallentando in metà dei settori economici. L’occupazione continua comunque a salire e i salari orari rallentano meno dell’inflazione, contribuendo ancora alla crescita del reddito disponibile reale delle famiglie ed evitando così una brusca frenata dei consumi e permettendo nel nostro scenario un atterraggio morbido dell’economia.

Rischi vengono dalle elezioni presidenziali del 5 novembre. Le differenze nelle agende di politica economica tra Trump e Harris, unite all’incertezza sull’esito elettorale, generano un clima di instabilità che inevitabilmente influisce su investimenti e consumi. In particolare, la piattaforma di Trump, che prevede l’aumento delle tariffe e un maggiore controllo sull’immigrazione, potrebbe portare a un aumento dell’inflazione e a una contrazione del Pil. Il prospettato taglio delle tasse sulle imprese non basterebbe a compensare gli effetti negativi dell’aumento dell’inflazione sui consumi e sul Pil. In uno scenario Harris, il sostegno alle famiglie più che compenserebbe, ma solo leggermente, il calo degli investimenti dovuto all’aumento delle imposte sulle imprese. Nel complesso, il rischio maggiore per l’economia globale rimane legato a un possibile aumento delle tariffe su tutte le importazioni statunitensi, così come prospettato da Trump.