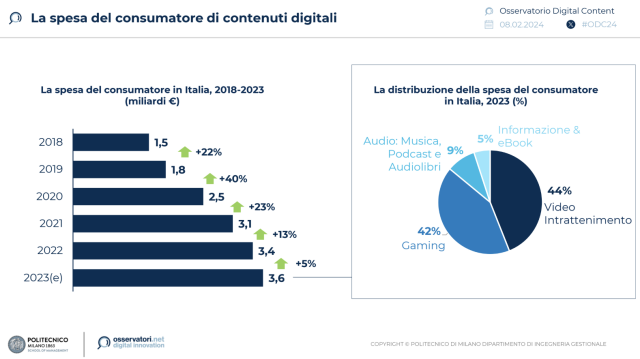

La spesa dei consumatori in contenuti digitali d’informazione e intrattenimento in Italia nel 2023 raggiunge i 3,6 miliardi di euro, registrando un tasso di crescita del +5% rispetto al 2022. A contribuire allo sviluppo vi è anche il rinnovato interesse da parte degli utenti per una vasta gamma di contenuti digitali, in particolar modo per l’informazione, i video di intrattenimento e i contenuti musicali (fruiti da circa l’80% del campione intervistato [1]).

“Per la prima volta, dopo anni di crescita a doppia cifra, i volumi di spesa, seppur in aumento, sembrano consolidarsi. Negli anni passati la crescita è stata trainata principalmente da un forte dinamismo dell’offerta, dall’espansione della base clienti e dalla situazione pandemica. Nel corso del 2023 la crescita è legata principalmente a un aumento generale dei prezzi medi da parte delle piattaforme e alla crescente base utenti che ha fruito dei contenuti a pagamento” afferma Samuele Fraternali, Direttore dell’Osservatorio Digital Content del Politecnico di Milano.

Queste alcune delle evidenze emerse dall’Osservatorio Digital Content promosso dalla School of Management del Politecnico di Milano, giunto alla sua quarta edizione e presentato in occasione del convegno “Contenuti digitali: la tecnologia dà forma al mercato”*.

Il mercato dei contenuti digitali in Italia

Il mercato dei contenuti digitali si articola in due macro-componenti: la spesa del consumatore, intesa come spesa degli utenti per fruire dei contenuti attraverso sottoscrizione di abbonamenti e/o acquisto di singoli contenuti, e la raccolta pubblicitaria, intesa come i ricavi ottenuti attraverso la vendita a terzi di spazi pubblicitari all’interno della piattaforma o all’interno dei contenuti stessi (in-product).

Il settore più rilevante in valore assoluto è il Video Intrattenimento che pesa il 44% della spesa totale (circa 1,6 miliardi di €) e che cresce anno su anno del +7% in termini di spesa del consumatore. Andamento ancora più positivo per la raccolta pubblicitaria che raggiunge un +14% rispetto all’anno precedente. Influiscono sui numeri del settore l’aumento dei prezzi, i nuovi modelli di abbonamento ibridi che includono anche annunci pubblicitari e il potenziato contrasto alla pirateria.

In termini di modalità di distribuzione, i modelli Subscription Video On Demand (SVOD, cioè i servizi su abbonamento con canone periodico) sono oramai responsabili della quasi totalità della spesa del consumatore, mentre quelli Transactional Video On Demand (TVOD, ossia basati sull’acquisto o sul noleggio di singoli contenuti) stanno diventando sempre più marginali. Tuttavia, molti attori che da sempre hanno modelli SVOD stanno sviluppando soluzioni ibride e nuovi modelli ASVOD (Ad-supported Subscription Video On Demand) stanno prendendo piede.

Anche il settore dell’Audio Digitale, seppur in valore assoluto rappresenti solo il 9% del totale del mercato (circa 325 milioni di €), cresce grazie a una spesa del consumatore che aumenta a un tasso decisamente superiore rispetto alla media del mercato (+18%). In termini di raccolta pubblicitaria, il comparto segna invece un +24%. La musica è senza dubbio il contenuto digitalmente più maturo, responsabile della quasi totalità del valore, sia in termini di spesa che in termini di raccolta pubblicitaria. Il modello in streaming è ormai predominante e consolidato, mentre l’acquisto di singoli contenuti rimane marginale nella dimensione digitale. Gli audiolibri si stanno gradualmente ritagliando un ruolo all’interno del settore e, grazie all’aumento dei titoli disponibili, alla crescente richiesta da parte degli utenti e all’ingresso di nuovi player, il mercato sta crescendo anno su anno. Anche per questi contenuti il modello predominante è quello ad abbonamento, a fronte di una raccolta pubblicitaria praticamente nulla. Infine, i podcast si confermano un contenuto dinamico e in crescita, ma che stenta a trovare un modello sostenibile. Rimane molto limitato il valore della spesa dei consumatori per questi contenuti, anche perché spesso vengono inclusi in modo complementare all’interno di cataloghi più ampi. Per la raccolta pubblicitaria si sta definendo un’offerta più strutturata a conferma delle potenzialità di questo mezzo, ma anche in questo caso il valore assoluto è ancora marginale.

Anche Informazione ed eBook rimangono ancora poco rilevanti in termini assoluti (5% della spesa totale, 170 milioni di €) nel paniere di spesa del consumatore. Nel 2023, la spesa è cresciuta del +4% rispetto al 2022 mentre la raccolta pubblicitaria, componente ampiamente maggioritaria del settore, è aumentata del +5% sull’anno precedente. Progressivamente, i consumatori stanno mostrando una maggiore propensione a pagare per accedere a notizie autentiche e verificate: il modello ad abbonamento resta quello principale, ma la spesa rimane la voce minoritaria per il settore dell’informazione che vede la raccolta pubblicitaria ancora come fonte principale di ricavo. Al contrario, gli eBook vedono una maggior diffusione di modelli ad acquisto singolo e un contributo praticamente nullo della pubblicità. La spesa per questi contenuti osserva accenni di crescita, seppur in modo limitato, dopo due anni di contrazione (a seguito della forte propulsione vissuta nel periodo pandemico).

Infine, il settore del Gaming, secondo in valore assoluto di spesa dopo il sorpasso subito da parte del Video, copre il 42% della spesa del consumatore (oltre 1,5 miliardi di €) e torna a crescere dopo la leggera contrazione del 2022, registrando un +2% rispetto all’anno passato. Superata la battuta d’arresto nel 2022 dovuta anche alla crisi dei semiconduttori, che ha ritardato la diffusione delle consolle di nuova generazione, e grazie alla diffusione di consolle digital only, il comparto è tornato crescere, consolidando il proprio valore.

Le tendenze dei consumatori italiani

L’evoluzione tecnologica sta profondamente influenzando le abitudini dei consumatori italiani, i quali stanno dotandosi sempre più di dispositivi connessi: lo smartphone si conferma essere il dispositivo più comunemente posseduto dall’internet user italiano, e nel corso del 2023 Smartwatch, Smart Speaker e Smart TV sono i device che registrano i maggiori tassi di crescita.

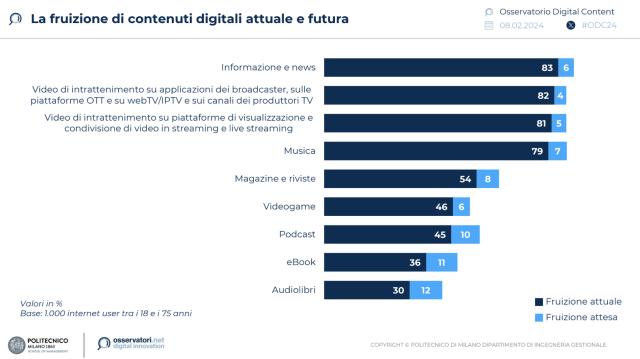

Secondo i dati BVA Doxa, nel 2023 si è assistito ad una crescita dell’utilizzo di digital content. I contenuti più fruiti dagli utenti italiani (da circa l’80%) sono informazione, video di intrattenimento e contenuti musicali, seguiti da riviste, videogiochi e podcast (fruiti da circa un utente su due). Seppur eBook e audiolibri catturino l’interesse solo di circa un terzo del campione, insieme ai podcast risultano essere – secondo il dichiarato dei consumatori italiani – i contenuti con il maggiore potenziale di crescita nel prossimo futuro.

I consumatori italiani dichiarano che il tempo dedicato ai contenuti digitali (in particolare video di intrattenimento, contenuti musicali e videogame) rimarrà stabile nei prossimi 12 mesi.

La percentuale di chi fruisce di contenuti a pagamento è notevolmente cresciuta nel 2023. I video di intrattenimento on-demand risultano centrali in termini di spesa, con poco meno dei due terzi di consumatori italiani che fruiscono di questo contenuto a pagamento. Nonostante la maggioranza intenda mantenere costante il budget mensile, c’è una tendenza crescente ad aumentare, seppur in modo contenuto, piuttosto che ridurre la spesa per i contenuti digitali, specialmente nell’ambito dell’informazione e degli audiolibri.

I trend tecnologici emergenti

“Il settore dei contenuti si trova agli inizi di una nuova era. I recenti sviluppi nel panorama digitale, con particolare attenzione al Web3, al metaverso e alla generazione automatica di contenuti, stanno ridefinendo il mercato dei contenuti digitali e i paradigmi di consumo, alimentando nuovi trend innovativi. Tra sfide e opportunità, affiorano diversi elementi a cui le imprese devono prestare attenzione, in quanto capaci di impattare in maniera profonda sulla profittabilità, sull’arena competitiva e sul mercato del lavoro” dichiara Samuele Fraternali, Direttore dell’Osservatorio Digital Content del Politecnico di Milano. “La sfida reale per l’industria dei contenuti digitali risiede nel capire come trasformare le sperimentazioni e le progettualità in modelli produttivi e distributivi strutturati. Per fare questo, è necessario comprendere al meglio le potenzialità e le implicazioni di breve e medio termine per gli utenti e per l’industria nel suo complesso e identificare delle precise direttrici di investimento.”

Il concetto di Web3 – associato all’idea di decentralizzazione, di componibilità delle applicazioni, di accessibilità dei servizi, di privacy dei dati, della possibilità per gli utenti di possedere e scambiare asset digitali e di gestire la propria identità online senza intermediari – rende possibile lo sviluppo di nuove modalità di distribuzione e commercializzazione dei contenuti digitali. Alcuni esempi di impatti tangibili potrebbero essere la ridefinizione del concetto di proprietà digitale, una maggiore tracciabilità e trasparenza nella filiera associate all’idea di equo compenso per i differenti attori, e la creazione di mercati secondari.

L’intelligenza artificiale generativa, pur essendo un tema esistente da diversi anni, ha avuto nell’anno trascorso la sua consacrazione. L’industria dei contenuti digitali si sta interrogando su quale sia il perimetro per l’utilizzo di questa tecnologia. Se da un lato emerge un tema di efficienza nella redazione di contenuti audio, testuali e visivi, dall’altro persistono forti criticità quando si devono affrontare temi legati all’etica, alla gestione del diritto d’autore e ai diritti dei lavoratori in industrie creative come quella dei contenuti digitali.

Per quanto riguarda il metaverso, si è invece assistito a livello globale a una riduzione degli investimenti, anche a fronte di un cambio di focus proprio verso il tema dell’intelligenza artificiale. Le aziende stanno provando a comprendere come possano sfruttare i mondi virtuali – spesso valorizzando specifici eventi – per aumentare il coinvolgimento degli utenti, promuovere il proprio brand o esplorare nuove modalità di distribuzione.

*L’Edizione 2023 dell’Osservatorio Digital Content è realizzata con il patrocinio di AGCOM, AIE, ANICA, APA, ASSINTEL, FAPAV, FIMI, MIMIT; in collaborazione con BVA Doxa, Eni, GMDE, Gruppo Mondadori, Hearst, KSOFT, MDE, Mediaset – Infinity, Rai, RCS – LA7.

[1]: Fonte: BVA Doxa