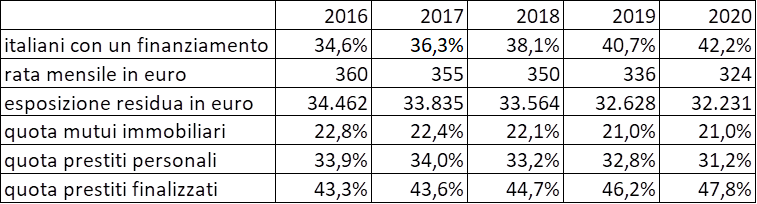

La pandemia di Covid-19 ha confermato l’atteggiamento tradizionalmente prudente delle famiglie italiane sul fronte dell’indebitamento per finanziare consumi o investimenti sulla casa. Come emerso dallo studio di Mister Credit, l’area di CRIF che si occupa dello sviluppo di soluzioni e strumenti educational per i consumatori, nel 2020 si registra in Italia un lieve allargamento (+3,7% vs 2019) della platea dei cittadini che hanno un mutuo o un prestito in corso, che arriva al 42,2% della popolazione maggiorenne, mentre la rata rimborsata a livello pro-capite ogni mese è stata pari a 324 euro (-3,8% vs 2019).

Anche l’esposizione residua – intesa come somma degli importi pro-capite ancora da rimborsare per estinguere i contratti in essere – è in calo (-1,2% vs 2019) a 32.231 euro in virtù del peso ancora rilevante dei mutui ipotecari, che continuano ad avere un’incidenza significativa nel portafoglio delle famiglie italiane.

“L’Italia risulta tra i Paesi occidentali con i cittadini ancora meno propensi a ricorrere ad un finanziamento per sostenere i propri consumi e progetti di spesa e l’emergenza Covid-19 non ha invertito questo trend. Dall’ultimo aggiornamento della Mappa del Credito è possibile trarre una fotografia aggiornata della dinamica in atto, che nel 2020 è stata profondamente condizionata dal diffondersi della pandemia, con le famiglie che hanno adottato un atteggiamento prudente cercando di ridurre quanto più possibile l’esposizione verso gli istituti di credito per far fronte a una situazione di incertezza sul fronte lavorativo e reddituale – illustra Beatrice Rubini, Direttore della linea Mister Credit di CRIF –. Nel complesso, la platea di consumatori che hanno attivato un mutuo o un prestito è cresciuta ulteriormente, ma sempre ponendo grande attenzione alla sostenibilità degli impegni assunti, optando per rate mensili non troppo pesanti rispetto al reddito disponibile e piani di rimborso più lunghi. Questo ha consentito di tenere sotto controllo la rischiosità del comparto, con il tasso di default che si è mantenuto sostanzialmente stabile, seppur con un lieve rialzo registrato nell’ultima rilevazione, anche grazie alla moratoria varata dal Governo per la sospensione del pagamento delle rate dei finanziamenti accesi”.

COME È CAMBIATO IL RICORSO AL CREDITO NEGLI ULTIMI 5 ANNI

Nel corso degli ultimi 5 anni, finestra temporale all’interno della quale CRIF ha analizzato in modo strutturato i dati sul ricorso al credito da parte delle famiglie, il trend in atto risulta molto preciso.

Nello specifico, nel tempo è aumentata la platea degli italiani con almeno un finanziamento attivo, stimolati da condizioni di offerta e tassi applicati estremamente appetibili oltre che dal proliferare di promozioni frutto di accordi tra enti eroganti e dealer.

Al contempo la sostenibilità degli impegni assunti è costantemente migliorata, come si evince chiaramente non solo dalla costante diminuzione della rata media rimborsata ogni mese e dall’esposizione residua per estinguere i finanziamenti in corso, ma anche dal progressivo miglioramento della rischiosità del comparto, con il tasso di default che per il credito alle famiglie nel suo complesso che è costantemente diminuito in tutto il periodo di osservazione per tornare a mostrare una inversione di tendenza solo nell’ultima rilevazione trimestrale del 2020, quando è risalito all’1,9% pur restando prossimo ai minimi storici.

In questi ultimi 5 anni è cambiata anche la composizione degli impegni delle famiglie, con la quota di mutui immobiliari che è costantemente diminuita seguendo la debole dinamica delle compravendite residenziali. In calo anche l’incidenza dei prestiti personali a fronte della crescita del peso dei prestiti finalizzati all’acquisto di beni quali auto, moto, prodotti di arredamento, elettronica ed elettrodomestici, impianti “green” e per l’efficientamento energetico della casa, nonché altri beni e servizi finanziabili, coerentemente con l’andamento dei consumi. Arriviamo così ad un 2020 in cui i prestiti finalizzati hanno rappresentato il 47,8% del totale (+3,4% rispetto all’anno precedente). I prestiti personali registrano una incidenza pari al 31,2% (in calo del -5,1%). Infine, la componente dei mutui per acquisto di abitazioni si caratterizza per una incidenza del 21,0%.

Fonte: Mappa del Credito MisterCredit-CRIF

Fonte: Mappa del Credito MisterCredit-CRIF

L’ANALISI A LIVELLO TERRITORIALE

Rata media mensile pro-capite: l’importo più alto in Trentino-Alto Adige, Lombardia e Veneto

Le regioni in cui i cittadini ogni mese sostengono la rata media più elevata sono Trentino-Alto Adige (€429), la Lombardia (€366) e il Veneto (€366). Seguono Emilia-Romagna (€348) e Toscana (€338). Infatti, in queste regioni si rileva una più alta incidenza dei mutui, il valore degli immobili risulta mediamente maggiore rispetto ad altre aree e, di conseguenza, anche l’importo da rimborsare risulta più elevato. Inoltre, in queste regioni il reddito disponibile è tendenzialmente più elevato della media nazionale e ciò consente ai consumatori di rimborsare una rata più elevata senza intaccare il livello di sostenibilità finanziaria.

Al Sud e nelle Isole, invece, si registrano rate mensili più leggere, soprattutto in Calabria, dove si attestano a €269, in Sardegna (€273) e in Molise (€280) anche a causa della più modesta incidenza dei mutui. Nel complesso, nell’anno 2020, la rata media rimborsata ogni mese è risultata in calo rispetto all’anno precedente in tutte le regioni del Paese.

| Ranking | Area | Rata Media Mensile pro-capite 2020 | Rata Media Mensile pro-capite 2019 | variazione % |

| 1 | Trentino-Alto Adige | € 429 | € 430 | -0,1% |

| 2 | Lombardia | € 366 | € 379 | -3,4% |

| 3 | Veneto | € 366 | € 381 | -4,0% |

| 4 | Emilia-Romagna | € 348 | € 363 | -4,1% |

| 5 | Toscana | € 338 | € 354 | -4,3% |

| 6 | Piemonte | € 336 | € 351 | -4,3% |

| 7 | Friuli-Venezia Giulia | € 330 | € 342 | -3,6% |

| 8 | Liguria | € 324 | € 338 | -4,2% |

| Media Italia | € 324 | € 336 | -3,8% | |

| 9 | Marche | € 315 | € 333 | -5,6% |

| 10 | Basilicata | € 313 | € 322 | -2,8% |

| 11 | Valle d’Aosta | € 306 | € 322 | -5,0% |

| 12 | Campania | € 299 | € 308 | -2,7% |

| 13 | Lazio | € 298 | € 310 | -3,7% |

| 14 | Puglia | € 296 | € 308 | -4,1% |

| 15 | Umbria | € 294 | € 307 | -4,4% |

| 16 | Abruzzo | € 289 | € 306 | -5,7% |

| 17 | Sicilia | € 286 | € 295 | -2,8% |

| 18 | Molise | € 280 | € 296 | -5,4% |

| 19 | Sardegna | € 273 | € 281 | -3,1% |

| 20 | Calabria | € 269 | € 282 | -4,7% |

Fonte: Mappa del Credito MisterCredit-CRIF

A livello provinciale, a Bolzano si registra la rata media più elevata, con i cittadini che mensilmente rimborsano €517, in contrapposizione alle province di Reggio Calabria e Sud Sardegna dove invece le rate medie sono più contenute, con €252 e €257.

L’esposizione residua per estinguere i finanziamenti attivi: Trentino-Alto Adige e Lombardia in testa, ultima la Calabria

Anche per quanto riguarda l’esposizione residua ancora da rimborsare troviamo il Trentino-Alto Adige al primo posto del ranking nazionale, con €44.160 pro capite, seguito dalla Lombardia, con €40.255. Anche Emilia-Romagna e Veneto si caratterizzano per un’esposizione residua oltre i €37.000. Analogamente, in tutte queste regioni si evidenzia una elevata incidenza dei mutui nel portafoglio delle famiglie.

All’estremo opposto della classifica, con €21.041 euro i cittadini della Calabria hanno un debito residuo pari circa alla metà di quello dei trentini. Solamente in Calabria, Sicilia e Molise il valore ancora da rimborsare per estinguere i finanziamenti risulta inferiore ai 25.000 euro.

Nel complesso, rispetto all’anno precedente si registra un incremento del debito residuo solamente in Trentino-Alto Adige (+2,2%) e Veneto (+0,1%).

| Ranking | Regioni | Esposizione residua 2020 | Esposizione residua 2019 | variazione % |

| 1 | Trentino-Alto Adige | € 44.160 | € 43.194 | 2,2% |

| 2 | Lombardia | € 40.255 | € 40.541 | -0,7% |

| 3 | Veneto | € 37.202 | € 37.178 | 0,1% |

| 4 | Emilia-Romagna | € 37.188 | € 37.431 | -0,6% |

| 5 | Toscana | € 36.358 | € 36.578 | -0,6% |

| 6 | Friuli-Venezia Giulia | € 35.437 | € 35.698 | -0,7% |

| 7 | Liguria | € 35.141 | € 36.000 | -2,4% |

| 8 | Piemonte | € 33.437 | € 34.168 | -2,1% |

| Media Italia | € 32.231 | € 32.628 | -1,2% | |

| 9 | Marche | € 30.739 | € 31.602 | -2,7% |

| 10 | Valle d’Aosta | € 30.707 | € 31.330 | -2,0% |

| 11 | Lazio | € 30.642 | € 31.078 | -1,4% |

| 12 | Umbria | € 29.102 | € 29.859 | -2,5% |

| 13 | Puglia | € 28.088 | € 28.582 | -1,7% |

| 14 | Abruzzo | € 27.200 | € 28.011 | -2,9% |

| 15 | Campania | € 26.629 | € 26.910 | -1,0% |

| 16 | Sardegna | € 25.423 | € 25.708 | -1,1% |

| 17 | Basilicata | € 25.220 | € 25.643 | -1,6% |

| 18 | Sicilia | € 23.575 | € 23.937 | -1,5% |

| 19 | Molise | € 23.271 | € 24.299 | -4,2% |

| 20 | Calabria | € 21.041 | € 21.503 | -2,2% |

Fonte: Mappa del Credito MisterCredit-CRIF

La provincia italiana con l’importo residuo più elevato, nonché l’unica a superare i 52.000 euro pro capite, è risultata essere Bolzano, in crescita del +1,7% rispetto alla precedente rilevazione, seguita da Milano, con oltre 51.800 euro, e da Roma, con 45.117 euro. Nel Sud e nelle Isole troviamo invece il valore medio più contenuto, in particolare Reggio Calabria e Agrigento sono le uniche in Italia al di sotto dei 20.000 euro.

Tipologia di contratti di credito per regione

Per quanto riguarda i mutui, l’incidenza più elevata è risultata essere quella dei friulani, con il 29,3% dei contratti di credito attivi, seguiti dagli emiliano-romagnoli, con il 25,8%, e dai lombardi, con il 25,3%. Agli ultimi posti della graduatoria, tutte ben al di sotto della media nazionale, si collocano invece regioni del Sud e Isole, in particolare la Calabria, la Sardegna e la Sicilia, rispettivamente con il 12,8%, il 14,7% e il 15,3% del totale.

Per quanto riguarda i prestiti personali, invece, l’incidenza più elevata si rileva in Basilicata, con il 35,1%, davanti al Molise, con il 34,3%. Marche, Friuli-Venezia Giulia, Toscana e Lombardia mostrano invece un’incidenza decisamente inferiore alla media nazionale.

Infine, per quanto riguarda i prestiti finalizzati all’acquisto di beni e servizi, sono i consumatori della Calabria, della Sardegna e della Campania a mostrare l’incidenza più elevata all’interno del proprio portafoglio, rispettivamente con il 55,6%, il 51,9% e il 51,4% del totale, in virtù di un peso delle altre forme tecniche di credito decisamente inferiori alla media. All’estremo opposto della classifica troviamo invece i Friulani, con una quota pari solamente al 41,0% del totale.

“Se ad oggi la sostenibilità degli impegni finanziari delle famiglie resta elevata, nel prossimo futuro la rischiosità del comparto sarà condizionata dalla tenuta complessiva del tessuto economico, dalla dinamica dei redditi, dall’andamento del mercato del lavoro, dalle misure di sostegno a favore delle famiglie oltre che dal mantenimento dei tassi di mercato sui livelli attuali, tutti fattori che potrebbero incidere in modo negativo sulla capacità di ripagare regolarmente le rate” – conclude Beatrice Rubini.