Nel 2021 l’andamento degli NPE (Non Performing Exposure) è caratterizzato dalla contrazione dei tassi di default per i crediti concessi a famiglie e imprese. Le previsioni, considerato il termine delle misure di sostegno del credito, sono di una plausibile inversione di tendenza con un aumento del rischio nei prossimi mesi, con particolare effetto atteso sulle piccole e medie imprese.

Questo il quadro che emerge dalla terza edizione dell’Osservatorio NPE di CRIBIS Credit Management – società del Gruppo CRIF specializzata nella gestione dei processi di Collection e di NPL management – che si pone l’obiettivo di fornire una visione complessiva e aggiornata sul mercato degli NPE.

L’andamento del rischio di credito

Relativamente al rischio di credito, nel 2021 è proseguita la contrazione dei tassi dei default sui crediti concessi a famiglie e imprese.

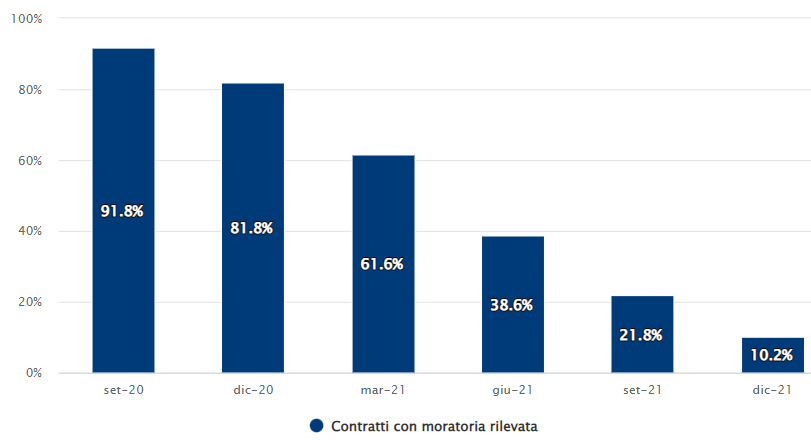

A dicembre 2021 le moratorie ancora in essere si attestano al 10,2% del totale attivato, mostrando come l’effetto sul contenimento del rischio di credito abbia fatto il suo corso. Entro il secondo semestre 2022 si prevede che il fenomeno venga totalmente assorbito, a meno che non siano attuate nuove iniziative per evitare potenziali shock dovuti ai recenti sviluppi socio-economici.

Contratti con moratorie attive (Banche e Credito al consumo)

Fonte: CRIF (settembre 2020 – dicembre 2021)

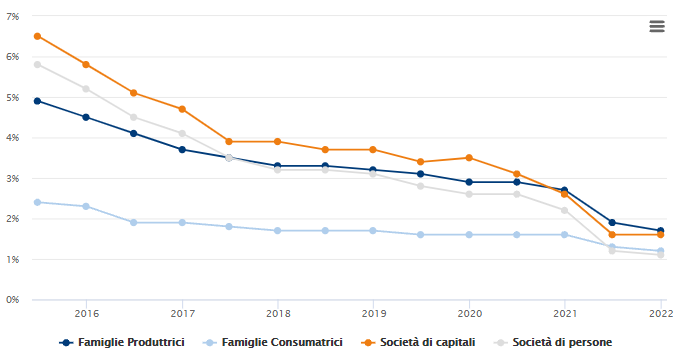

In particolare, l’analisi nel periodo compreso da dicembre 2020 a dicembre 2021 mostra per le società di capitali un tasso di default che passa dal 2,6% all’1,6%, mentre per le persone fisiche passa dal 1,6% al 1,2%.

Andamento del tasso di default

Fonte: CRIF (giugno 2015 – dicembre 2021)

“Il rischio di credito ha raggiunto minimi storici. Gli interventi governativi e di categoria hanno mitigato in modo estremamente efficace gli effetti della crisi economica causata dalla pandemia. Riteniamo, inoltre, che un ridotto livello di consumi, registrato in periodo pandemico, abbia consentito in particolare alle famiglie di mantenere gli obblighi finanziari contratti precedentemente al 2020. Per la liquidità delle imprese, invece, un ruolo fondamentale l’hanno avuto gli strumenti di finanza agevolata. Nei prossimi mesi andremo ad osservare l’effetto derivante dal termine delle moratorie e dall’avvio dei piani di rimborso dei crediti garantiti. Alla luce di questo riteniamo che possa verificarsi un’inversione del trend dei tassi di default” – ha commentato Alberto Sondri Executive Director CRIBIS Credit Management.

Approfondimento Unlikely to Pay

Per quanto riguarda le inadempienze probabili, o Unlikely to Pay, l’analisi rileva tra i settori più presenti: il settore immobiliare, le costruzioni e l’intrattenimento, confermando una maggiore concentrazione dei settori più impattati dalla crisi pandemica.

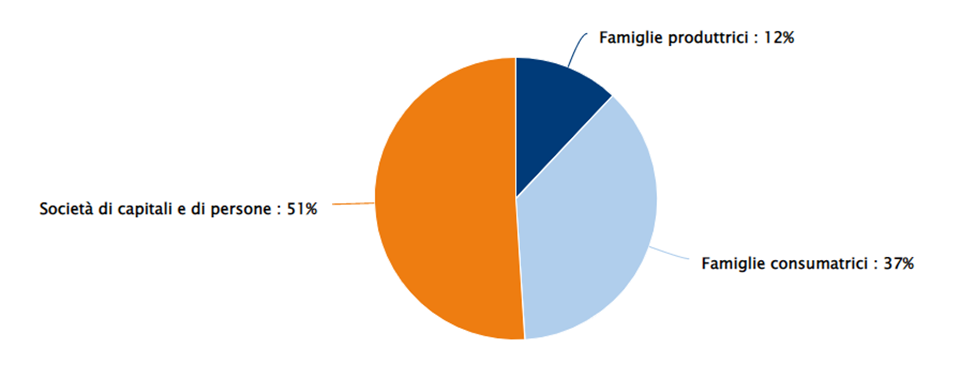

Quelli meno presenti risultano invece essere l’industria farmaceutica, elettronica e petrolifera. L’analisi della quota di esposizioni in UTP per natura giuridica, mostra che il 51% è collegabile a società di capitali e persone, il 12% a famiglie produttrici mentre per il 37% a famiglie consumatrici.

Quota di esposizioni in UTP per natura giuridica

Fonte: Elaborazioni CRIF

(Periodo di analisi: Settembre 2021)

Procedure Giudiziali

L’Osservatorio NPE presenta un’analisi dettagliata sulle esecuzioni mobiliari, immobiliari e sulle procedure concorsuali. Dall’analisi emerge l’aumento del numero di liquidazioni giudiziali aperte rispetto al 2020 (+18,8%). In parallelo crescono, anche se in minor misura, i numeri delle altre procedure concorsuali (+11,6%) che comprendono il concordato preventivo, la liquidazione coatta amministrativa e l’amministrazione straordinaria.

Dall’analisi delle esecuzioni immobiliari, emerge come sia ancora in atto la riduzione dello stock complessivo, che da inizio 2016 a fine 2021 ha visto un calo del 49%. Nello specifico, nel corso del 2021 sono state aperte 36 mila esecuzioni immobiliari e definite circa 66 mila.

Per quanto riguarda la durata delle esecuzioni mobiliari, dopo aver raggiunto il picco di 10 mesi nel 2020, il 2021 è stato invece caratterizzato da una leggera riduzione, arrivando ad una media di 8,8 mesi. Considerando invece la durata delle esecuzioni immobiliari viene confermato il trend di crescita osservato anche nel 2020: si passa da una media 4,8 a dicembre 2020 a quella di 5,2 a dicembre 2021.

Stock e mercato NPE

Nel 2021 lo stock dei crediti deteriorati lordi risulta in contrazione passando dai 97 miliardi di euro nel 2020 a 88,4 miliardi nel 2021. All’interno di questo scenario la componente UTP si attesta a quota 43,1 miliardi, sorpassando la quota di Sofferenze (Bad Loans) che si attesa a 41,6 miliardi.

Per analizzare le dinamiche dello Stock NPE si conferma anche per la terza edizione l’analisi in partnership con Credit Village focalizzata sull’andamento delle cessioni dei crediti.

Durante il 2021 sul mercato italiano si riscontrano un numero di operazioni superiori rispetto al 2020, sebbene si sia verificata una riduzione dei volumi del 14,6%. Contrariamente a quanto osservato nel 2020, cala l’interesse per i portafogli UTP: diminuisce la quota di cessioni UTP rispetto agli NPL, scendendo dal 20% al 6% del totale transato. Di contro la quota relativa agli NPL cresce attestandosi al 94% dei volumi.

Crescono le cessioni dei crediti Unsecured, crediti chirografari, rispetto ai Secured, crediti garantiti da immobili. I crediti non garantiti nel 2021 rappresentano il 58% dei volumi. Lo strumento delle GACS (Garanzia Cartolarizzazione Sofferenze) continua a contribuire al supporto della dismissione dei crediti garantiti da immobili, attestandosi al 31% del totale transato. Nonostante questo fenomeno, nel 2021 si registra una diminuzione del 30% rispetto al 2020 delle operazioni assistite da GACS verso le cessioni “no GACS”, che invece si attestano al 69% del totale transato.

“Nonostante i volumi totali in termini di GBV siano diminuiti rispetto all’anno precedente, notiamo un mercato che sta entrando sempre di più in una fase di consolidamento e maturità. È proprio analizzando le 658 transazioni completate sul mercato primario e secondario che si evidenzia la tendenza degli operatori a focalizzarsi su determinati segmenti e nicchie. Aree di business che ovviamente richiedono specializzazioni e competenze specifiche. Ma non potrebbe essere diversamente se investitori e servicer vogliono creare realmente valore dalle operazioni di acquisizione, considerando soprattutto l’elevato grado di competitività presente in ogni deal” – aggiunge Roberto Sergio, AD di Credit Village e Direttore Scientifico dell’Osservatorio Nazionale NPE Market.