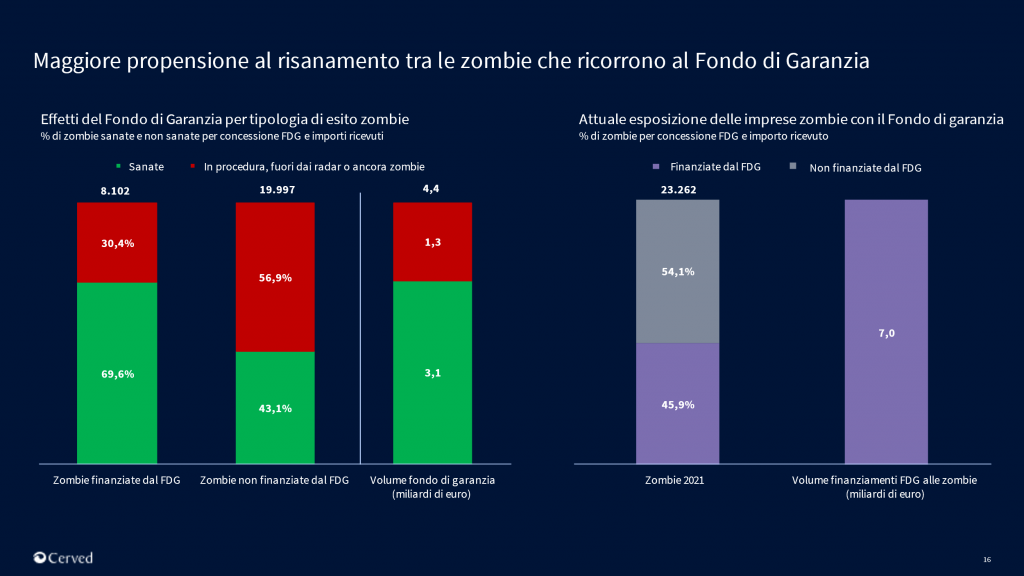

Il parallelismo con il genere horror non rende loro giustizia: le aziende zombie non sono necessariamente morti che camminano, possono risanarsi e rientrare a pieno titolo nel mercato, e ciò accade più facilmente a quelle finanziate dal Fondo di Garanzia che quindi dimostra la sua efficacia come strumento di stabilità e resilienza. Nel biennio 2020-21, infatti, a ricevere finanziamenti è stato il 28,8% (8.102) delle aziende considerate zombie nel 2019 e ben il 69,6% di esse (contro il 43,1% di quelle non finanziate) è riuscito a rimettersi in sesto grazie a 3,1 miliardi di euro di sovvenzioni. Tuttavia, il restante 30,4% è uscito dal mercato o è tuttora zombie, portando con sé 1,3 miliardi di finanziamenti andati perduti. In totale, nel biennio 2020-21 le aziende zombie risanate hanno superato le 40.000 unità.

Quella delle zombie è una categorizzazione più mobile di quanto si creda: attualmente, sulla base dei bilanci 2021 che sono gli ultimi disponibili, in Italia ce ne sono 23.262 – composte dalle 12.456 che non si sono risanate (ancora zombie) e da 10.806 new entry – per il 45,9% (10.675) finanziate dal Fondo di Garanzia con 7 miliardi di euro a fronte di 20,4 miliardi di debiti finanziari iscritti a bilancio. A dirlo è Cerved, la tech company che aiuta il Sistema Paese a proteggersi dal rischio e crescere in maniera sostenibile, che ha appena rilasciato uno studio sull’identikit e sull’evoluzione del ciclo di vita delle imprese zombie: aziende che non sono in grado di operare secondo le normali condizioni di mercato – perché fortemente indebitate e incapaci di ripagare gli interessi sul debito attraversi i propri utili – tenute “artificialmente” in vita tramite prestiti e sussidi.

“Le ragioni per cui ciò accade sono legate alla salvaguardia della tenuta economica e dei livelli occupazionali del Paese – commenta Andrea Mignanelli, Amministratore Delegato di Cerved – così come alla necessità di contenere il rischio di insolvenza e di generazione di nuovi crediti deteriorati. Tuttavia, la presenza di imprese zombie pesa sul sistema produttivo, perché distrae capitali che potrebbero garantire rendimenti più alti e maggiore produttività altrove, rende difficile l’accesso al credito a imprese sane e startup, contribuisce alla stagnazione e disincentiva l’ingresso di nuovi operatori, aumenta il costo del denaro ed espone maggiormente il sistema alla trasmissione di shock finanziari. La crisi generata dal Covid è stata gestita con aiuti e prestiti. Ora però servono interventi mirati, basati su strumenti, dati e tecnologie che permettono di fare uno screening corretto delle imprese su cui investire”.

Per ragioni strutturali, l’Italia è uno dei Paesi OCSE a più alta incidenza di imprese zombie, più che dimezzate a partire dalla crisi del 2012 ma di nuovo cresciute nel 2020 a causa della pandemia, quando il forte aumento delle aziende a rischio ha richiesto misure di sostegno che hanno mantenuto sul mercato realtà molto fragili finanziariamente: ancora a fine 2022, infatti, le procedure gravi come fallimenti, liquidazioni giudiziali e controllate risultavano in calo (7.207, -20,3% rispetto al fine 2021) nonostante i rincari dell’energia, l’inflazione e il rialzo dei tassi abbiano riacutizzato i problemi di liquidità delle imprese.

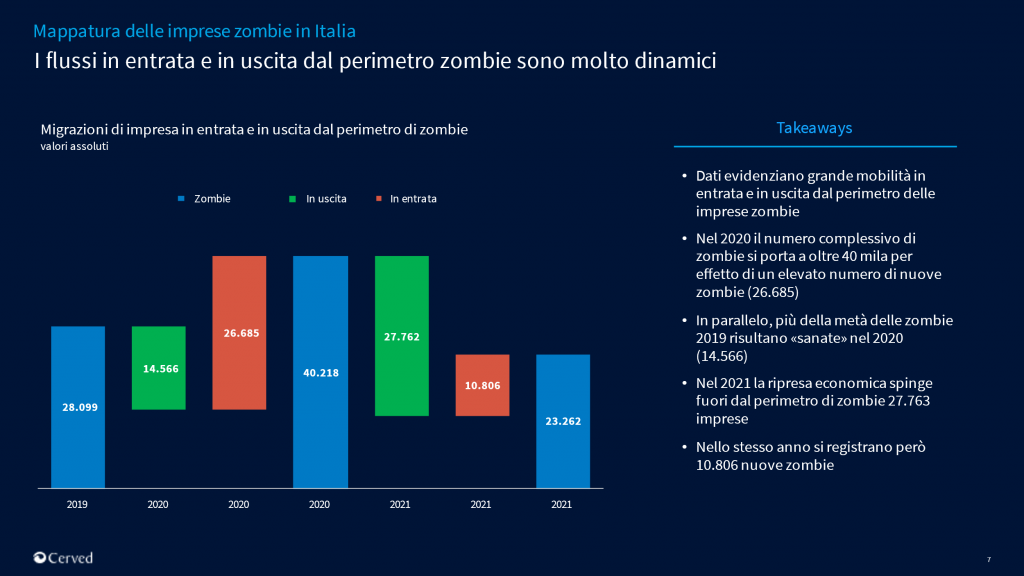

Tuttavia, la ricerca di Cerved – che ha ricostruito l’evoluzione delle imprese zombie negli ultimi 10 anni integrando le serie storiche dei bilanci di tutte le società di capitale italiane, gli score di rischio (Cerved Group Score) e le chiusure di impresa – dimostra che i flussi in entrata e in uscita sono in realtà molto dinamici: nel 2020 le zombie erano schizzate a 40.218 (cifre che non si vedevano dal 2015) per effetto di 26.685 nuovi ingressi e questo nonostante più della metà (14.566) si fosse risanata quello stesso anno; nel biennio 2020-21, il 22,6% (6.361) usciva definitivamente dal mercato a seguito di procedure gravi (2.865) o risultava non più attivo (3.496), con uno strascico di 12,2 miliardi di euro di potenziali crediti deteriorati (NPL), mentre 7.474 aziende (26,6%) restavano nella stessa condizione.

Al contrario, nel 2021 la ripresa economica favoriva l’uscita dallo status di zombie di 27.762 imprese (con 71 miliardi di debiti finanziari risanati), ma altre 10.806 vi entravano. Quanto ai debiti finanziari, nel 2021 erano in aumento: 130,4 miliardi di euro (di cui solo 20,4 finanziati da Fondo di Garanzia) contro i 128,6 miliardi del 2019, nonostante il numero di imprese zombie fosse calato da 28.099 a 23.262; anche l’indebitamento medio era più alto (5,6 milioni contro 4,6).

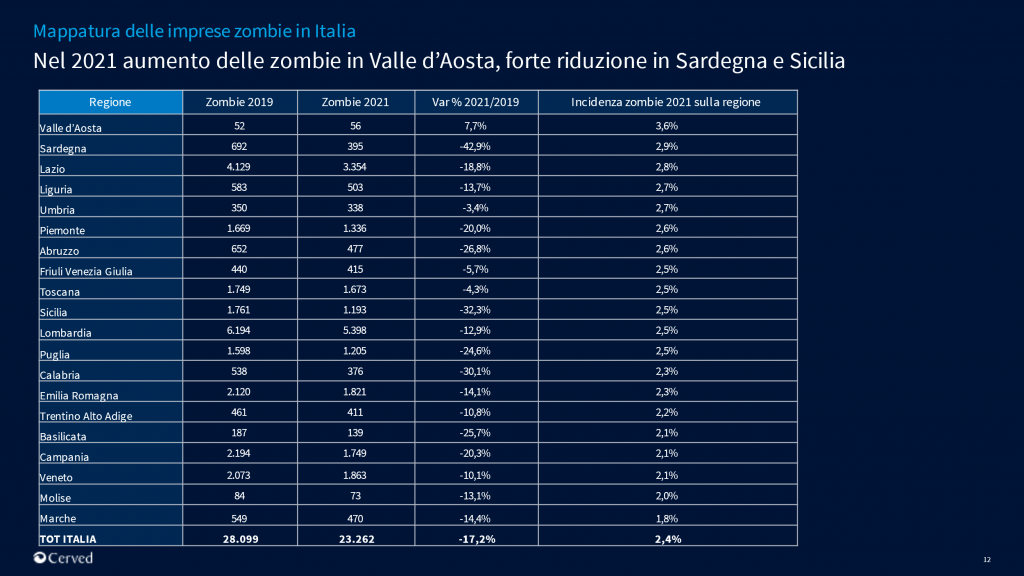

La mappatura delle imprese zombie in Italia, per settore e per regione

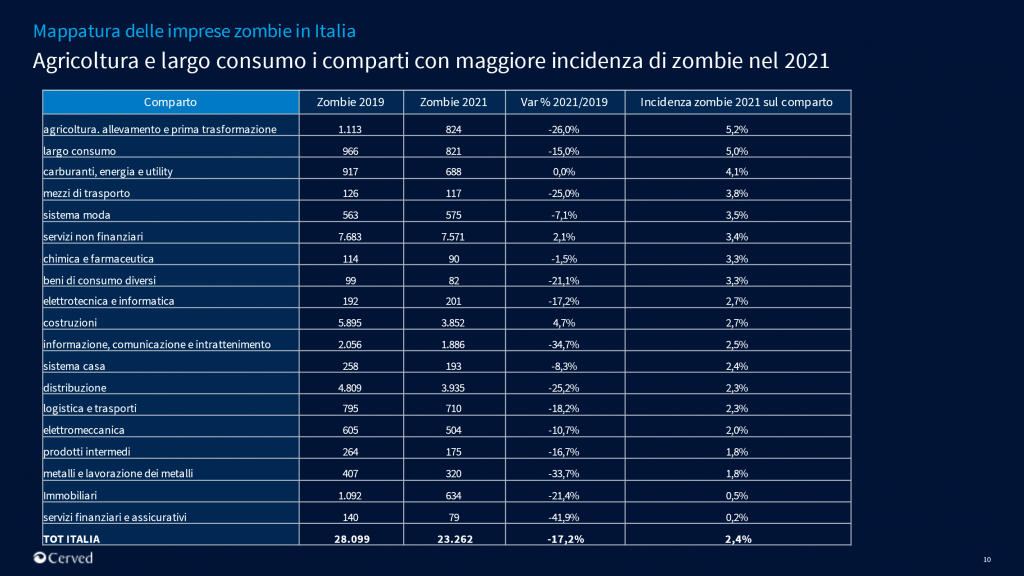

Lavorazione dei metalli, logistica e trasporti, chimica e farmaceutica, servizi assicurativi, finanziari e non finanziari, largo consumo, elettromeccanica e sistema casa si rivelano i comparti con la più alta percentuale di aziende zombie risanate sul totale del 2019 (tra 60,2% e 52,7%), mentre quelli dove le imprese riscontrano più difficolta a rientrare a pieno titolo nel mercato sono sistema moda, mezzi di trasporto, costruzioni, carburanti, energia e utility, elettrotecnica e informatica (tra 43,5% e 47,9%).

Se si considera invece l’incidenza delle aziende zombie su ciascun comparto, nel 2021 agricoltura e allevamento (5,2%), largo consumo (5%), carburanti e energia e utility (4,1%) mezzi di trasporto (3,8%) e sistema moda (3,5%) erano quelli più colpiti, su una media trasversale italiana del 2,4%; al contrario, servizi finanziari e assicurativi (0,2%) e immobiliare (0,5%) si dimostrano appena lambiti dal fenomeno.

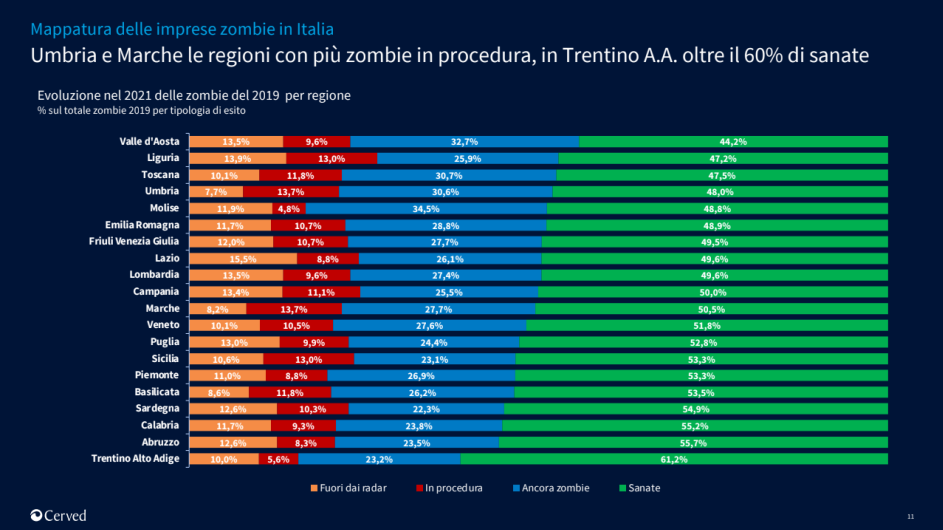

Quanto all’analisi territoriale, il Trentino Alto Adige ha la più altra percentuale di aziende zombie sanate sul totale del 2019 (61,2%), seguito da Abruzzo (55,7%), Calabria (55,2%), Sardegna (54,9%), Basilicata (53,5%), Piemonte e Sicilia (53,3%), Puglia (52,8%), Veneto (51,8%) e Marche (50,5%). Maglia nera invece alla Valle d’Aosta (44,2%); con risultati un po’ migliori, ma sempre in fondo alla classifica, troviamo Liguria (47,2%), Toscana (47,5%), Umbria (48%), Molise (48,8%), Emilia Romagna (48,9%), Friuli Venezia Giulia (49,5%), Lazio e Lombardia (49,6%), Campania (50%).

Osservando invece l’andamento delle aziende zombie tra il 2019 e il 2021, vediamo che la riduzione più forte si è avuta in Sardegna (-42,9%), seguita da Sicilia (-32,3%), Calabria (-30,1%), Abruzzo (-26,8%), Basilicata (-25,7%) e Puglia (-24,6%). Al contrario, variazioni minime si sono avute in Umbria (-3,4%), Toscana (-4,3%) e Friuli Venezia Giulia (-5,7%), mentre in Valle d’Aosta il trend è in crescita (da 52 a 56, pari al 7,7% in più).