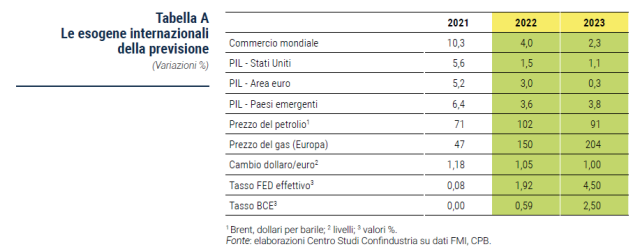

Il prezzo del gas in Europa è ai massimi storici: la quotazione si è impennata in estate, arrivando a 236 euro per mwh in media in agosto (picco storico giornaliero a 330), da 171 a luglio e poco meno di 100 in media nei primi sei mesi. A fine 2019, il prezzo del gas era di appena 13 euro. L’offerta russa di gas ai paesi dell’Europa occidentale è stata più volte ridotta di recente, in misura parziale ma marcata. Perciò, i mercati ora scontano nei prezzi correnti una potenziale scarsità di volumi. Lo scenario CSC ipotizza prezzi fermi agli alti livelli medi registrati nella prima metà di settembre (204 euro/mwh) per gli ultimi mesi del 2022 e poi fino a fine 2023 (Tabella A).

Il prezzo del petrolio Brent aveva raggiunto un massimo a giugno, a 123 dollari al barile, superando ampiamente i valori di fine 2021 e il livello target dell’OPEC (60-70 dollari). Da luglio, però, ha virato al ribasso, lungo un percorso di lenta e parziale moderazione, scendendo a 91 dollari a settembre. Le aspettative rialziste determinate dall’invasione russa dell’Ucraina spiegano i picchi registrati tra marzo e giugno, mentre più di recente sta prevalendo l’evidenza che quest’anno il mercato mondiale è ben rifornito e le scorte di greggio sono in risalita, quasi ai valori pre-crisi, nonostante il proseguire del conflitto che coinvolge uno dei principali produttori mondiali, la Russia.

I maggiori prezzi del gas stanno peggiorando le attese di crescita, soprattutto dell’Eurozona, e quindi le prospettive della domanda mondiale. Ciò sta favorendo di recente una flessione dei prezzi delle commodity non energetiche, specie tra i metalli e i prodotti agricoli. Allo scoppio della guerra, invece, il timore che parte dell’offerta divenisse indisponibile (ad esempio, il grano dall’Ucraina), aveva spinto ai massimi i prezzi di varie commodity. Le quotazioni, comunque, restano molto più elevate di quelle pre-pandemia.

Lo scenario internazionale è segnato dal balzo dei prezzi energetici, con diversa intensità nelle varie aree. Quasi ovunque nel mondo l’inflazione è in aumento e riduce il potere d’acquisto delle famiglie, frenando i consumi. Il diffuso rialzo dei tassi di interesse, per combattere l’inflazione, rallenta gli investimenti. Tale effetto negativo sulla domanda, rallenta l’attività produttiva. In tale scenario la dinamica del commercio mondiale di beni ha sorpreso al rialzo nei primi 7 mesi del 2022, ma nella restante parte dell’anno è attesa piatta.

Gli USA sono meno penalizzati dallo shock energetico rispetto all’Europa, ma l’economia ha sofferto già nella prima metà del 2022 per l’elevata inflazione e il brusco rialzo dei tassi di interesse: la FED li ha portati al 3,25%, da zero a inizio anno, per frenare l’inflazione che negli USA è diffusa ben oltre i prezzi energetici. Nella media del 2022 e dell’anno successivo l’economia USA è attesa in forte frenata (+1,1% nel 2023), con una netta revisione al ribasso delle stime, ma ancora in crescita.

Nell’Eurozona la guerra e le sue conseguenze economiche hanno abbassato sensibilmente le prospettive di crescita, nonostante l’andamento sia rimasto positivo nella prima parte del 2022, portando il PIL nell’Area al di sopra del livello pre-Covid. I dati congiunturali per il 3° trimestre mostrano segnali di graduale indebolimento, che si materializzeranno in una flessione del PIL dal 4°: l’aumento del costo dell’energia, l’inflazione record e il rialzo dei tassi eserciteranno un impatto negativo sui consumi e sull’attività produttiva, che indebolisce la dinamica economica portandola al +0,3% nel 2023.

L’Inflazione nell’Eurozona è salita in misura simile agli USA, ma con alcuni mesi di ritardo e una core inflation che si è mantenuta più moderata, sebbene oltre l’obiettivo BCE: un’inflazione per lo più da caro-energia. Coerentemente, la BCE aveva atteso prima di una risposta. A luglio e settembre, ha alzato i tassi fino a 1,25%, dopo aver fermato prima del previsto gli acquisti di titoli. Ciò segna una netta inversione di rotta rispetto alla policy iper-espansiva mantenuta per 6 anni.

Tra le economie emergenti, la dinamica è molto eterogenea: prospettive di crescita positive per i paesi esportatori di materie prime energetiche, di alcuni beni agro-alimentari e di altre commodity che hanno subito spinte al rialzo dei prezzi. La Cina non ha ancora risentito marcatamente della guerra in Ucraina, mantenendo dei fondamentali dell’economia solidi, pur rallentando sia per i razionamenti di energia legati all’ondata di caldo estiva, che per le politiche di contenimento del Covid. I paesi più a rischio sono gli emergenti europei, più esposti agli effetti dell’invasione russa dell’Ucraina. I paesi dell’America Latina scontano politiche monetarie molto restrittive per limitare l’impennata dei prezzi e il rischio di improvvise fughe di capitali, a seguito della risalita dei tassi USA, che ha fatto da traino a una serie record di rialzi dei tassi a livello mondiale (150 da inizio anno). I due casi più delicati sono segnalati dai movimenti delle valute: il cambio dollaro/peso argentino è in caduta libera da mesi, la lira turca ha subito un crollo a seguito della guerra in Ucraina.

Il cambio dell’euro sul dollaro è sceso sotto la parità a settembre con un -11,6% da inizio 2022. La svalutazione si è accentuata con l’avvio da inizio anno del rialzo dei tassi USA, ma giocano un ruolo centrale anche gli effetti più forti in Europa della guerra in Ucraina. Il rialzo dei tassi BCE, che segue quello USA, potrebbe favorire una stabilizzazione del cambio ma per ora sta avendo un effetto opposto, legato al peggioramento delle prospettive che il rialzo dei tassi comporta. L’euro più debole favorisce l’export dei paesi dell’Area, anche se forse meno di quanto faceva in passato e accentua i rialzi delle commodity importate, per lo più quotate in dollari (tranne il gas naturale prezzato in Europa).

Inflazione e stagnazione

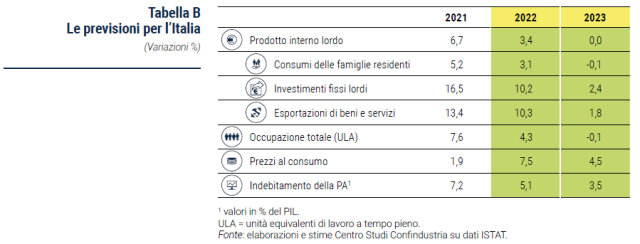

Il PIL italiano, che ha registrato una dinamica positiva nella prima metà del 2022, subisce un aggiustamento al ribasso tra la fine dell’anno e l’inizio del 2023 e poi recupera piano. La crescita nel 2022 (+3,4%) è già tutta acquisita ed è molto superiore a quella che si prevedeva sei mesi fa. Per il 2023, invece, c’è una forte revisione al ribasso rispetto allo scenario di aprile (-1,6 punti), che porta alla stagnazione in media d’anno (Tabella B).

La dinamica dei prezzi al consumo in Italia è salita rapidamente nel 2022, arrivando al +8,9% annuo a settembre, su valori che non si registravano dagli anni Ottanta. L’impennata dei prezzi energetici al consumo (+44,5% annuo) è responsabile di circa metà di tale aumento. Nella media del 2022 l’inflazione si attesterà al +7,5%, per poi ridursi parzialmente il prossimo anno (per l’effetto meccanico di un prezzo del gas ipotizzato fermo nell’orizzonte previsivo), ma su valori ancora doppi rispetto all’obiettivo della Banca Centrale.

I costi energetici delle imprese italiane sono stimati aumentare di 110 miliardi di euro nella media del 2022, per il totale economia, rispetto ai valori pre-pandemia. L’incidenza dei costi energetici sul totale sale da 4,6% a 9,8%, livelli insostenibili, ai quali corrisponde, nonostante un rialzo dei prezzi di vendita eterogeneo per settori, una profonda riduzione dei margini delle imprese. In caso di blocco totale del gas russo, si avrebbe una carenza di offerta di gas in Italia pari a circa il 7% della domanda, con impatti rilevanti su attività e valore aggiunto specie nel settore industriale; queste conseguenze potrebbero essere limitate se fossero efficaci le misure predisposte per il contenimento dei consumi. Se il prezzo del gas schizzasse in modo duraturo ai valori del picco toccato in agosto (330 euro/mwh, per es. nel caso di blocco dell’import dalla Russia) l’impatto addizionale sul PIL sarebbe di -1,5% nel 2022-23; viceversa, se si riuscisse a imporre un tetto di 100 euro al prezzo del gas, il PIL guadagnerebbe l’1,6% nel biennio.

Consumi in calo, investimenti in frenata

Nel 2° trimestre del 2022 le famiglie italiane sono tornate a spendere (+2,6%), grazie al superamento delle misure anti-Covid e quindi all’aumento della mobilità e alla ripartenza negli acquisti fuori casa. Ne ha giovato il settore turistico e il suo ampio indotto. Ha svolto un ruolo positivo l’extra risparmio accumulato negli ultimi due anni. D’altra parte, le famiglie restano molto prudenti nelle decisioni di spesa e l’extra risparmio non sarà sufficiente a finanziare le spese anche negli ultimi mesi del 2022 e nel 2023, in parte perché non può essere tutto immediatamente speso, in parte perché è eroso dall’inflazione, in parte perché concentrato tra le famiglie più abbienti. Perciò, a causa di prezzi alti e riduzione del potere d’acquisto delle famiglie, nella seconda metà del 2022 è atteso un significativo indebolimento dei consumi, che poi sono previsti rimanere sostanzialmente piatti nel 2023 (-0,1%). Alla fine dell’orizzonte previsivo, i consumi saranno del -3,0% sotto i livelli del 2019.

Gli investimenti delle imprese sono attesi perdere slancio, dopo che nella prima metà dell’anno sono stati ancora in espansione, a un ritmo decrescente ma ampiamente sopra il livello pre-Covid. A fornire il contributo maggiore finora sono state le costruzioni, anche grazie al significativo impulso proveniente dagli incentivi fiscali. Gli elevati prezzi dell’energia, e quindi i margini ristretti, l’incertezza, le tensioni sul commercio mondiale, sono i principali fattori frenanti. Negativi per gli investimenti sono anche i rialzi dei tassi, che avranno un impatto sul costo del credito. L’aumento dei tassi pagati dalle imprese sembra già essere iniziato: 2,01% a luglio per le PMI (da 1,74% a gennaio), 1,01% per le grandi (da 0,76%). Se il costo del credito continuasse a salire in misura marcata, si aggraverebbe, inoltre, la situazione finanziaria delle aziende, già indebolita nel 2020. Le ingenti risorse europee del PNRR esercitano una significativa spinta agli investimenti in Italia. Sul rispetto delle tempistiche di attuazione del PNRR, però, incidono quasi gli stessi fattori (prezzi alti e scarsità di materiali) che limiteranno gli investimenti nel 2022 e 2023.

Nella prima parte dell’anno in corso la performance dell’export è stata molto positiva e superiore alle attese, nonostante le strozzature, gli aumenti dei prezzi lungo le filiere internazionali, le sanzioni incrociate con la Russia, l’incertezza nello scenario. Ma la brusca frenata della domanda internazionale nell’ultima parte del 2022 e nel prossimo anno, soprattutto nei principali mercati di sbocco delle merci italiane (Europa e Stati Uniti), ridurrà fortemente il potenziale di crescita delle nostre esportazioni. Nello scenario CSC, perciò, le esportazioni di beni e servizi, dopo una espansione in doppia cifra nel 2022 (+10,3%), allenteranno bruscamente nel 2023 (+1,8%).

Nella prima metà del 2022 l’occupazione in termini di ULA è cresciuta a un ritmo superiore al PIL, spinta da una risalita sia delle ore per occupato, sia del numero di occupati. La dinamica dell’input di lavoro è attesa, però, diventare negativa tra l’autunno e l’inverno, sulla scia del PIL, anche se meno intensamente e con un po’ di ritardo. Nella seconda parte del 2023, invece, è prevista una ripresa nel mercato del lavoro, scontando la lenta risalita dell’economia, con l’input di lavoro che tornerà a crescere. Nella media del 2023, quindi, le ULA rimarranno quasi ferme (-0,1%).

Il deficit pubblico in Italia è migliore delle attese (3,5% nel 2023), nonostante l’aumento della spesa per interessi dovuto al rialzo dei tassi e pur incorporando gli effetti sui conti delle ingenti misure adottate dal Governo per sostenere famiglie e imprese contro il caro-energia: 54,4 miliardi nel 2022, che hanno senz’altro attutito l’impatto dello shock energetico sull’economia. Un elemento particolarmente positivo dei conti pubblici, emerso quest’anno, è il forte aumento delle entrate fiscali, sulla scia della risalita dell’economia, ma anche della maggiore inflazione: queste risorse hanno consentito di finanziare gli interventi senza generare più deficit di bilancio. Il gettito fiscale nel 2022 potrebbe essere superiore rispetto a quanto programmato dal Governo nel DEF di aprile di ulteriori 10 miliardi (0,5 punti di PIL), ma il deterioramento dello scenario economico potrebbe ridurre tali entrate. Il debito pubblico è stimato al 145,5% del PIL nel 2022, in riduzione di oltre 4,7 punti, ma nel 2023 è previsto calare di neanche 0,7 punti (al 144,9%), a causa del minor contributo della crescita reale alla sua discesa.