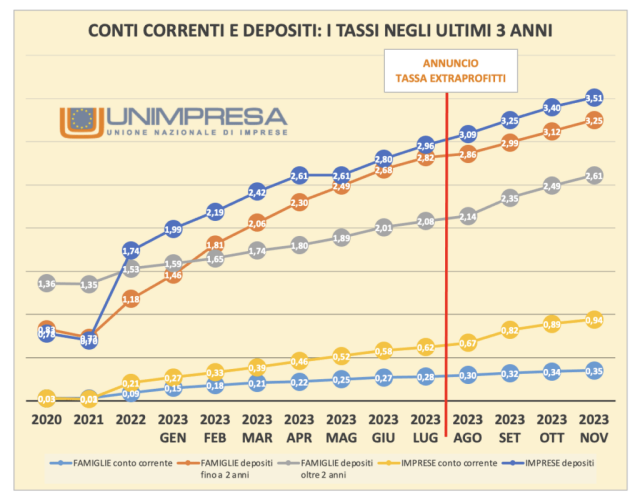

Interessi e rendimenti su conti correnti e depositi bancari saliti anche oltre il 50% dopo la tassa sugli extraprofitti a carico del settore bancario italiano. “Sollecitate” dalla moral suasion della politica, le banche stanno iniziando a restituire alla clientela i benefici della politica monetaria: a partire da agosto 2023, quando il governo ha annunciato l’intervento fiscale sugli istituti di credito, la curva dei tassi di interesse applicati su conti correnti e depositi di imprese e famiglie, infatti, è salita più velocemente rispetto ai mesi precedenti, lasciandosi alle spalle i criticati livelli “rasoterra”. In particolare, si registra una positiva accelerazione per quanto riguarda la remunerazione dei conti correnti delle imprese, passata dallo 0,62% di luglio allo 0,94% di novembre, con un incremento superiore al 50%. Incremento significativo anche per la remunerazione dei depositi delle famiglie con scadenza superiore ai due anni, in relazione ai quali il tasso è passato dal 2,08% di luglio al 2,61% di novembre, con un aumento pari a oltre il 25%. È quanto emerge da un report del Centro studi di Unimpresa, secondo il quale, la ragion d’essere della norma tributaria introdotta dall’esecutivo era proprio l’allargamento della forbice dei tassi, tutta a vantaggio delle banche, derivante dalla fiammata del costo del denaro, portato nell’arco di soli 14 mesi e con 10 rialzi consecutivi, dallo 0 al 4,5%. «Sono solo primi effetti positivi e un bilancio più completo lo faremo solo tra qualche mese. Tuttavia, è innegabile che il messaggio è passato e la moral suasion del governo è arrivata a destinazione. Il governo si aspetta, inoltre, che l’accantonamento della tassa, opzione che sembra essere la preferita dalla totalità del settore, possa avere benefici sul fronte del credito, poiché le banche saranno dotate di maggior capitale e quindi di maggior possibilità di fare impieghi alla clientela» commenta il presidente di Unimpresa, Giovanna Ferrara.

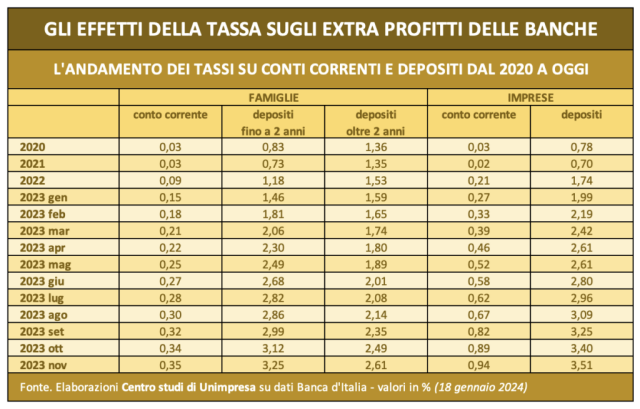

Secondo il report del Centro studi di Unimpresa, che ha elaborato dati statistici della Banca d’Italia, la remunerazione riconosciuta dalle banche sui conti correnti e ai depositi detenuti dalle famiglie e dalle imprese è salita progressivamente nel corso del 2023, ma, osservando la curva dei tassi, si osserva una accelerazione significativa in coincidenza con l’annuncio, datato 7 agosto, della norma fiscale sui profitti definiti extra dal governo realizzati dal settore bancario. Nel dettaglio, sui conti correnti delle famiglie, si è registrato un incremento del 25% tra luglio e novembre dello scorso anno con i tassi d’interesse passati dallo 0,28% allo 0,35%; i tassi sui depositi delle famiglie con scadenza fino a 2 anni sono saliti del 15,2%, passando, nei cinque mesi in esame, dal 2,82% al 3,25%, mentre sono saliti del 25,2%, dal 2,08% al 2,61% quelli per i depositi con scadenza superiore a 2 anni. Per quanto riguarda le imprese, si registra un balzo del 51,6% sui tassi applicati ai conti correnti, passati dallo 0,62% di luglio allo 0,94% di novembre, mentre la remunerazione sui depositi è cresciuta meno, passando dal 2,96% al 3,51%, in salita del 18,6%.

La remunerazione dei conti correnti e dei depositi bancari, rileva il Centro studi di Unimpresa, ha viaggiato a due velocità nell’ultimo anno, in coincidenza con l’aumento del costo del denaro deciso dalla Banca centrale europea, che ha portato il tasso di riferimento, tra giugno 2022 e settembre 2023, dallo 0 al 4,5%. Per quanto riguarda le famiglie, a fine 2021, il tasso sui conti correnti era allo 0,03% in linea con l’anno precedente, il tasso sui depositi fino a 2 anni era allo 0,73%, in calo rispetto allo 0,83% del 2020, mentre quello sui depositi oltre due anni era all’1,53%, in linea con l’1,36% dell’anno precedente. Quanto alle imprese, i conti correnti erano remunerati, a fine 2021, allo 0,02% (0,03% a fine 2020), mentre i depositi si attestavano allo 0,70% (0,78% a fine 2020). Questi cinque parametri, a fine 2022, dunque dopo i primi rialzi Bce (il tasso era al 2,5%), erano arrivati rispettivamente allo 0,09%, 1,18%, 1,53%, 0,21% e 1,74%. Nel corso del 2023, si è registrata una progressiva corsa al rialzo che ha visto una accelerazione a partire da agosto, dunque dopo l’annuncio della tassazione straordinaria sugli extraprofitti.