La tassa sugli extraprofitti delle banche ha favorito l’aumento dei prestiti? La risposta è no: i dati dicono chiaramente che dal momento in cui il governo ha annunciato l’intervento fiscale, all’inizio di agosto scorso, l’andamento dei finanziamenti bancari a famiglie e imprese è rimasto in linea con la tendenza negativa dei mesi precedenti. Dalla fine di luglio a novembre, il totale degli impieghi degli istituti di credito al settore privato risulta calato, infatti, di oltre 12 miliardi di euro, con una diminuzione complessiva dello 0,96% e lo stock sceso da 1.310 miliardi a quasi 1.298 miliardi: sono calati di 10 miliardi (-1,58%) i prestiti alle imprese e di 2,5 miliardi (-0,37%) quelli alle famiglie. È quanto segnala il Centro studi di Unimpresa, con una operazione di fact checking rispetto a quanto dichiarato, lunedì sera, dal presidente del Consiglio, Giorgia Meloni, nel corso di una intervista televisiva, secondo cui «il credito è aumentato» da agosto in poi. Diverso, invece, il discorso se si guarda all’andamento della remunerazione delle giacenze della clientela: nello stesso periodo, i tassi che le banche riconoscono alla clientela sono saliti anche oltre il 50%: in particolare, si registra una positiva accelerazione per quanto riguarda la remunerazione dei conti correnti delle imprese, passata dallo 0,62% di luglio allo 0,94% di novembre, con un incremento superiore al 50%. Incremento significativo anche per la remunerazione dei depositi delle famiglie con scadenza superiore ai due anni, in relazione ai quali il tasso è passato dal 2,08% di luglio al 2,61% di novembre, con un aumento pari a oltre il 25%. «La moral suasion del governo sulle banche ha funzionato a metà: ha spinto in alto, ma con rialzi certamente ancora troppo timidi, la remunerazione di conti correnti e depositi, mentre non è riuscita a invertire la tendenza negativa sul fronte dei prestiti. Qui il problema va affrontato in ambito Banca centrale europea, che inspiegabilmente continua a mantenere il costo del denaro a livelli altissimi, tali da rendere di fatto inaccessibili i finanziamenti bancari sia per le famiglie sia per le imprese. È una questione seria, che va gestita rapidamente con una soluzione concreta: ne va, per fare alcuni esempi, del mercato immobiliare, perché i mutui sono fermi e comprare casa è quasi impossibile per chi non ha ampie disponibilità di liquidità; e ne va anche per gli investimenti e per le prospettive di crescita delle imprese, che in assenza di fondi, devono necessariamente rallentare» commenta il presidente di Unimpresa, Giovanna Ferrara.

Secondo il Centro studi di Unimpresa, che ha elaborato dati statistici della Banca d’Italia, il totale degli impieghi bancari al settore privato, al netto delle cartolarizzazioni, è passato dai 1.310,4 miliardi di fine luglio ai 1.297,8 miliardi di novembre, con una riduzione complessiva di 12,5 miliardi (-0,96%). Nel dettaglio, sono calati di 10,1 miliardi (-1,58%) i finanziamenti alle imprese, passando da 635,3 miliardi a 625,2 miliardi: in calo di 4,1 miliardi (-2,86%) risultano i finanziamenti fino a 1 anno (breve termine) e di 7,6 miliardi (-2,27%) quelli oltre 5 anni (lungo termine), mentre quelli fino a 5 anni (medio termine) sono saliti di 1,7 miliardi (+1,12%). Per quanto riguarda le famiglie, nello stesso periodo si registra una diminuzione del credito erogato dalle banche di 2,4 miliardi (-0,37%) da 675,1 miliardi a 672,6 miliardi: meno 985 milioni (-0,23%) sul fronte dei mutui e meno 2,9 miliardi (-2,28%) di prestiti personali, mentre il credito al consumo ha fatto registrare una lieve crescita di 1,4 miliardi (-1,21%). La tendenza negativa dell’andamento dei prestiti a famiglie è imprese è in atto da circa due anni: a rispetto alla fine del 2021, quando lo stock di impieghi era a quota 1.325,9 miliardi, si registra un calo di oltre 28 miliardi (-2,12%), mentre rispetto alla fine del 2022, quando l’ammontare complessivo di credito ai privati era pari a 1.327,9 miliardi, la discesa è pari a 30,1 miliardi (-2,27%).

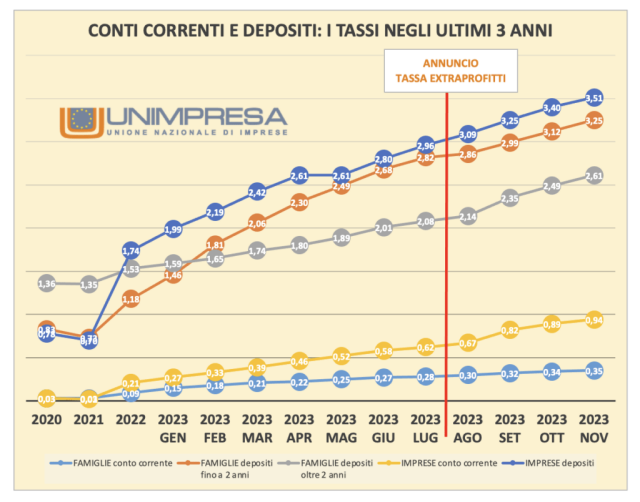

Quanto alla remunerazione riconosciuta dalle banche sui conti correnti e ai depositi detenuti dalle famiglie e dalle imprese, si registra una progressiva salita nel corso del 2023 e, osservando la curva dei tassi, si osserva una accelerazione significativa in proprio in coincidenza con l’annuncio, datato 7 agosto, della norma fiscale sui profitti definiti extra dal governo realizzati dal settore bancario. Nel dettaglio, sui conti correnti delle famiglie, si è registrato un incremento del 25% tra luglio e novembre dello scorso anno con i tassi d’interesse passati dallo 0,28% allo 0,35%; i tassi sui depositi delle famiglie con scadenza fino a 2 anni sono saliti del 15,2%, passando, nei cinque mesi in esame, dal 2,82% al 3,25%, mentre sono saliti del 25,2%, dal 2,08% al 2,61% quelli per i depositi con scadenza superiore a 2 anni. Per quanto riguarda le imprese, si registra un balzo del 51,6% sui tassi applicati ai conti correnti, passati dallo 0,62% di luglio allo 0,94% di novembre, mentre la remunerazione sui depositi è cresciuta meno, passando dal 2,96% al 3,51%, in salita del 18,6%.